Key Insights:

- Shadow banking là hệ thống ngân hàng thực hiện các giao dịch nằm ngoài phạm vi giám sát của các cơ quan chức năng.

- Shadow banking đã góp phần châm ngòi cho cuộc khủng hoảng tài chính 2008 khi phát hành các chứng khoán được thế chấp bảo đảm bằng các khoản thế chấp bất động sản dưới chuẩn.

- DeFi được xem là thị trường shadow banking 2.0, với việc stablecoin tồn tại trong điều kiện thiếu vắng các khuôn khổ pháp lý và không được các cơ quan chức năng kiểm soát.

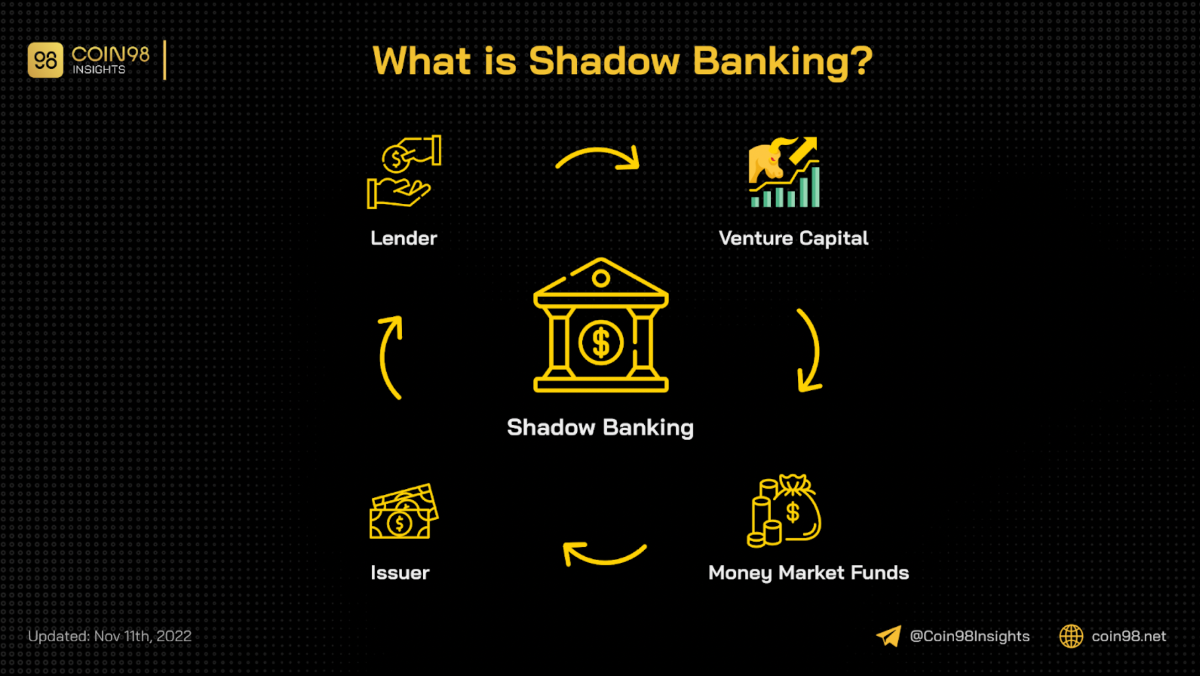

Shadow banking là gì?

Shadow banking (ngân hàng ngầm) là tập hợp các định chế tài chính và thị trường thực hiện chức năng của ngân hàng truyền thống, nhưng nằm ngoài phạm vi giám sát của các cơ quan chức năng. Những tổ chức này thường được gọi là những công ty tài chính phi ngân hàng (NBFCs), có thể bao gồm các công ty bảo hiểm, công ty thế chấp, cửa hàng cầm đồ, hay các tổ chức cho vay với lãi suất “cắt cổ”. Ngoài ra, các ngân hàng truyền thống cũng có thể thành lập SPVs, hay các công ty con, để thực hiện những hoạt động không được kiểm soát.

Theo Ủy ban châu Âu, những tổ chức này không được cung cấp dịch vụ của hệ thống bảo hiểm tiền gửi, không được ngân hàng trung ương đảm bảo thông qua các khoản vay tái cấp vốn, tái chiết khấu nhằm giảm thiểu rủi ro khi có vấn đề về thanh khoản như hệ thống ngân hàng thông thường. Trong lịch sử tài chính, mỗi khi Cục Dự trữ liên bang Mỹ (FED) tăng lãi suất, hoạt động của các “shadow banking” lại bùng nổ.

Shadow banking đã tạo ra shadow dollar, với tên gọi khác là eurodollar. “Euro” ở đây không liên quan đến châu Âu, và cũng không ám chỉ các đồng tiền do châu Âu phát hành. Thay vào đó, eurodollar được dùng để chỉ những khoản tiền gửi có kỳ hạn bằng USD tại các ngân hàng bên ngoài nước Mỹ.

Do không thuộc thẩm quyền của Cục Dự trữ Liên bang Mỹ, eurodollar không có bảo hiểm FDIC (The Federal Deposit Insurance Corporation – Công ty Bảo hiểm Tiền gửi Liên bang). Những tổ chức nắm giữ eurodollar cũng không có sự hỗ trợ từ Cục Dự trữ Liên bang Mỹ nếu gặp vấn đề về thanh khoản hay bất cứ vấn đề nào khác.

Shadow banking đã góp phần châm ngòi cho cuộc khủng hoảng 2007-2008 khi khởi tạo các khoản thế chấp dưới chuẩn (subprime mortgages), đóng gói chúng thành các chứng khoán được thế chấp bảo đảm (mortgage-backed securities) và phân phối chúng trong toàn bộ hệ thống tài chính.

Nổi bật nhất là Lehman Brothers, một công ty môi giới và thương mại. Công ty này đã phát hành một lượng lớn các chứng khoán được thế chấp bảo đảm có giá trị gấp bốn lần vốn của chủ sở hữu công ty. Khi thị trường bất động sản sụp đổ, các chủ nhà vỡ nợ, những chứng khoán có được từ đây cũng sụp đổ theo. Lehman Brothers phá sản. Khoảng 10 triệu ngôi nhà đã bị tịch thu và tỷ lệ thất nghiệp tăng gấp đôi lên 10%.

Một số tên gọi khác của shadow banking là hoạt động tài chính ngầm, ngân hàng ngầm, ngân hàng bóng tối, ngân hàng vô hình…

Ảnh hưởng của shadow banking

Trong thị trường tài chính truyền thống

Thông thường, các hoạt động của tổ chức tài chính đều chịu sự ảnh hưởng của ngân hàng trung ương và các tổ chức chính phủ. Shadow banking thực hiện giao dịch theo những cách mà không được thể hiện trên bảng cân đối kế toán thông thường, gây khó khăn cho việc quản lý của cơ quan chức năng, do đó khó bị kiểm soát.

Hoạt động của shadow banking khiến dòng tiền liên tục chảy ra khỏi ngân hàng trung ương và gây ra các cuộc khủng hoảng tài chính kéo dài nhiều thập kỷ. Theo thống kê, shadow banking hiện đang quản lý khoảng 63,000 tỷ USD, tăng 30,000 tỷ USD kể từ thế kỷ trước.

Trong thị trường crypto

Thực tế, trong quá khứ khái niệm “shadow banking” đã được nhắc đến khá nhiều trong thị trường crypto. Trong đó, stablecoin được xem là một dạng mới của shadow banking khi tồn tại trong điều kiện thiếu vắng các khuôn khổ pháp lý, quy định rõ ràng và không được các cơ quan chức năng kiểm soát. Thượng nghị sĩ Elizabeth Warren, đảng viên Dân chủ của Massachusetts, cho biết trong một cuộc phỏng vấn: “Tiền điện tử là một loại shadow banking mới”.

Tether là công ty phát hành stablecoin USDT. Ngân hàng của Tether, Deltec Bank, là một phần của mạng lưới shadow banking. Deltec có trụ sở ở Bahamas, một khu vực tài phán nước ngoài nằm ngoài phạm vi quản lý của Mỹ và nắm giữ các khoản tiền gửi bằng USD từ Tether. Deltec Bank không được Cục Dự trữ Liên bang Mỹ hỗ trợ và USD mà họ nắm giữ không có bảo hiểm FDIC. Do đó, các khoản tiền gửi của Tether tại ngân hàng Deltec Bank được xem là eurodollar.

Việc USDT có thể được quy đổi thành USD với tỉ lệ 1:1 hay không hoàn toàn phụ thuộc vào khoản dự trữ USD và khả năng thanh toán của ngân hàng Deltec Bank. Trong trường hợp họ không có đủ USD thực tế để trả cho tất cả những người muốn rút tiền thì tỷ giá hối đoái 1:1 sẽ bị phá vỡ, khi đó những người nắm giữ USDT sẽ không thể lấy lại toàn bộ số tiền của mình. (Tương tự như sự việc Reserve Primary MMF mất peg).

Bên cạnh đó, sự kiện phá sản của FTX gần đây rất giống với sự sụp đổ của Lehman Brothers vào những năm 2008. FTX hoạt động như một sàn giao dịch tiền điện tử, một nhà môi giới (brokerage), một nhà cho vay, đồng thời là chủ sở hữu của Alameda Research.

CoinDesk đã xem xét bảng cân đối kế toán của Alameda Research và phát hiện công ty có tổng tài sản trị giá 14.6 tỷ USD (tính đến 30/6), với 2.16 tỷ USD tài sản thế chấp là token FTT. Và số token này do chính FTX phát hành chứ không phải một tài sản độc lập như tiền fiat hay một loại tiền điện tử khác.

Thông tin này đã lan truyền mạnh mẽ trên Twitter khiến các nhà đầu tư hoảng loạn và đồng loạt yêu cầu rút trên FTX số tiền trị giá khoảng 8 tỷ USD, đồng thời bán tháo lượng FTT token mình nắm giữ khiến giá FTT giảm mạnh. Không có tài sản dự trữ, không có người bảo lãnh, FTX đứng trên bờ vực phá sản. Gần như chỉ sau một đêm, giá trị công ty giảm từ 32 tỷ USD xuống gần bằng 0.

Nhìn lại, Lehman Brothers và FTX đều có điểm chung: Sự bí mật và việc thiếu sự giám sát theo quy định pháp luật. Sử dụng quá nhiều tài sản thế chấp với mức rủi ro cao cũng góp phần khiến hai tổ chức tài chính này sụp đổ.

Năm 2022 cũng diễn ra nhiều hoạt đồng lừa đảo tài chính. Chẳng hạn như sự sụp đổ của stablecoin thuật toán Terra USD, sự phá sản của hai công ty cho vay Celsius và Voyager, đã khiến 2 tỷ USD biến mất khỏi thị trường crypto. FTX có thể chính là giai đoạn “tăng tốc” của những xu hướng này.

Tuy nhiên, việc thị trường tiền điện tử đi xuống nhiều cũng không gây ảnh hưởng lớn đến thị trường tài chính truyền thống. Nguyên nhân là do thị trường tiền điện tử hiện được định giá 848 tỷ USD (tính đến 16/11), tương đối thấp so với toàn bộ nền kinh tế thế giới. Ngoài ra, các khoản lỗ chủ yếu là các khoản đầu tư mang tính chất đầu cơ của các nhà đầu tư. Ngay cả khi vốn hóa thị trường tiền điện tử về 0, tỉ lệ thất nghiệp ở Mỹ cũng sẽ không giảm nhiều ngoại trừ trong lĩnh vực công nghệ.

Điều gì xảy đến sắp tới với crypto?

Sự sụp đổ của FTX có thể đẩy nhanh quá trình phát triển các quy định giao dịch cho tiền điện tử, trong đó các sàn giao dịch chỉ có thể hoạt động như nhà giao dịch, không phải như nhà môi giới và người cho vay. SEC cũng sẽ bắt đầu có quyền chọn những loại tài sản nào được niêm yết trên các sàn giao dịch.

“Nếu crypto có thể tránh được các quy định, đó chỉ có thể là do crypto không đe dọa nền kinh tế Mỹ như cách các ngân hàng ngầm đã làm vào 2008,” Steven Kelly, một trợ lý nghiên cứu tại trường Đại học Yale chia sẻ.

Tổng kết

“DeFi được xem là Shadow Banking 2.0”, đây là nhận định của Hilary J. Allen, một nghiên cứu sinh tại trường Đại học Washington. Hệ sinh thái DeFi đã có sự phát triển mạnh mẽ trước khi chững lại do sự phá sản của nhiều tổ chức và quỹ đầu tư lớn như Terra, Celsius, Voyager và FTX.

Thế nhưng sự cải tiến chắc chắn vẫn đang diễn ra trong không gian DeFi. Một số ngân hàng lớn nhất thế giới đang xem xét các cách để kiếm lợi nhuận trong hệ sinh thái DeFi. Do đó, DeFi có thể giúp mở rộng, thay vì phá vỡ, hoạt động của các ngân hàng lớn trên thế giới. Các công ty công nghệ lớn như Amazon, Google và Meta cũng đã để mắt đến Web3 như một cơ hội kiếm lợi nhuận.