Thông thường khi giao dịch trên Binance, các lệnh sẽ được khớp theo cơ chế sổ lệnh. Tuy nhiên, cơ chế này không phù hợp với thị trường DeFi do thanh khoản thấp. Đó là lý do AMM đã ra đời để giải quyết vấn đề này. Trong bài viết này, bài viết sẽ giải thích chi tiết:

- AMM là gì? So sánh AMM và Order-book

- Lợi ích & Hạn chế của AMM

- Lịch sử và quá trình phát triển của AMM

AMM là gì?

AMM (viết tắt của Automated Market Maker) là công cụ tạo lập thị trường tự động. Đây là phương thức giao dịch sử dụng thuật toán để tính toán giá token ngay tại thời điểm mua.

Cơ chế AMM không có khái niệm người bán, thay vào đó, các smart contract sẽ đóng vai trò trung gian, người bán bỏ tài sản vào một nơi gọi là Pool thanh khoản, sau đó người mua sẽ swap tài sản họ đang có với tài sản trong pool thông qua smart contract.

Đa số các DEX trên thị trường DeFi như Uniswap, Pancakeswap, Curve đều sử dụng cơ chế AMM vì chúng phù hợp với tính chất của thị trường. Để hiểu rõ hơn, bài viết sẽ so sánh cơ chế AMM và Order book để các bạn dễ hiểu hơn.

So sánh AMM và Order book

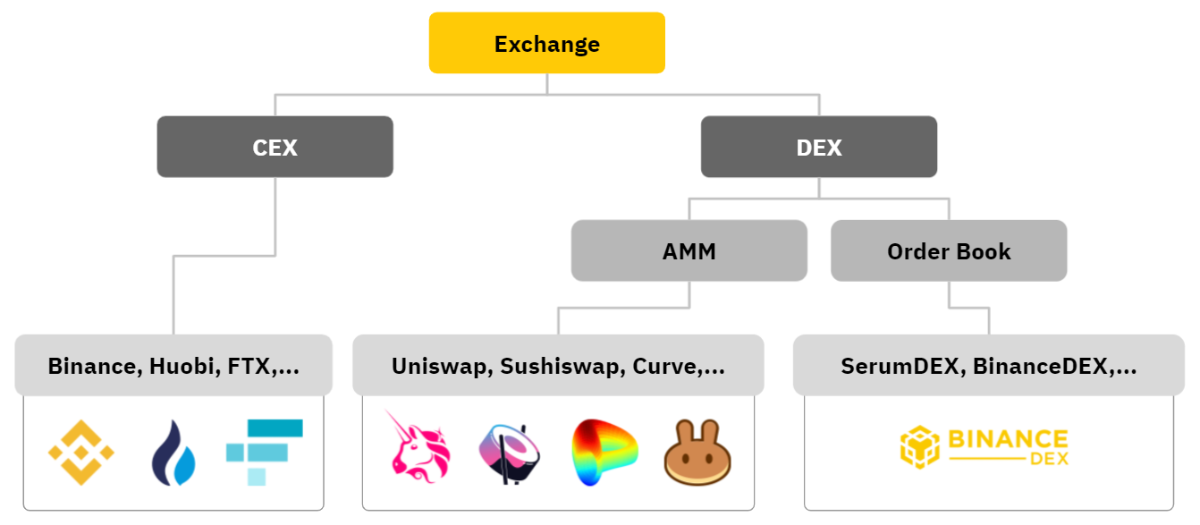

Phân loại các sàn giao dịch

Phân loại các sàn giao dịch

Order book (Sổ lệnh) là cơ chế khớp lệnh phổ biến khi người dùng giao dịch trên các sàn CEX như Binance, Huobi, OKX, Coinbase. Lúc này, lệnh của bạn sẽ được thực thi nếu như giá của sổ lệnh khớp với giá bạn đã đặt ra để mua hoặc bán.

Giao dịch theo cơ chế Order book hiệu quả vì trader sẽ biết được đâu là mức giá khớp lệnh, ngoài ra chúng ta cũng dễ dàng đặt lệnh Limit Order (Lệnh giới hạn) để chờ giá hợp lý. Tuy nhiên, Order book chỉ phù hợp với thị trường có thanh khoản cao như CEX.

Đối với thị trường DeFi nơi có thanh khoản thấp, việc áp dụng cơ chế Order book sẽ không phù hợp vì rất khó để các trader có thể khớp lệnh với nhau. Binance cũng từng ra mắt Binance DEX với cơ chế Order book nhưng hiện tại họ đã đóng vì khối lượng giao dịch quá thấp, độ hiệu quả cũng thấp.

Vì vậy, AMM được xem là cơ chế tối ưu nhất cho thị trường có thanh khoản thấp như DeFi giúp cho mỗi lệnh giao dịch được khớp một cách dễ dành nhất. Sự ra đời của cơ chế AMM cũng là tiền đề giúp thị trường DeFi phát triển mạnh bởi vì chúng cho phép các dự án có thể dễ dàng tiếp cận trader mà không cần thông qua các CEX.

Cơ chế hoạt động của AMM

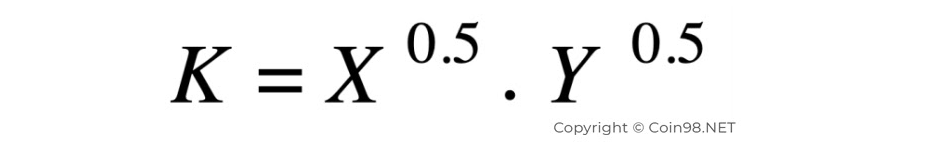

AMM tính toán giá tài sản dựa trên công thức x * y = k.

Công thức của sàn AMM

Công thức của sàn AMM

Trong đó:

- K là biến hằng số.

- X là token A.

- Y là token B.

- Chúng ta có thể thay đổi biến 0.5 thành các số khác nhưng tổng của lũy thừa của X và Y phải bằng 1.

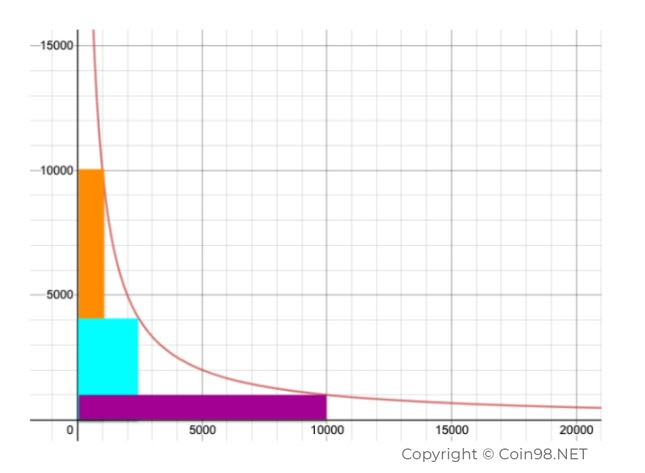

Khi lập bản đồ, các bạn sẽ nhận được một đường cong lõm, như hình dưới đây. Khi thêm thanh khoản vào, đường cong dịch chuyển ra ngoài. Điều đó nghĩa là các bạn sẽ chịu ít phí hơn (ở đây là phí trượt giá) khi giao dịch.

Hệ số K của AMM

Dưới đây là hiện tượng thú vị để giải thích về hằng số K. Giả sử các khối hình phía trên trong suốt và các bạn có thể thấy cả ba hình chữ nhật trên. Đây là các hình chữ nhật khác nhau ở dưới đường cong.

Vùng dưới đường cong cho thấy số token mà chúng ta sẽ được nhận được khi hoán đổi (swap) một token này cho một token khác. Có thể thấy rằng khi bạn thay đổi số lượng token khi Swap, thì sẽ nhận lại một tỉ lệ hoán đổi khác nhau.

Nhưng điều thú vị là nếu các bạn tính toán diện tích của ba hình chữ nhật (tưởng tượng chúng không trùng nhau) thì diện tích của 3 hình chữ nhật là như nhau. Nhờ hằng số K này, làm cho những hình chữ nhật này đều giống nhau về diện tích!

Bởi vì theo lý thuyết bảo toàn, nguyên tắc đầu tiên trong vật lý, không có gì bị phá hủy, nó chỉ thay đổi từ dạng này sang dạng khác. Vì vậy, nó cũng đúng với hằng số K này. Tổng diện tích dưới đường cong sẽ vẫn như cũ bởi vì không có gì bị mất đi hoặc được tạo ra.

Bất cứ khi nào các bạn thay đổi từ token A sang token B hoặc từ B sang A, số lượng thay đổi là như nhau, miễn là đường cong không dịch chuyển. Nếu đường cong thay đổi vì có thêm thanh khoản, thì khu vực dưới đường cong sẽ khác. Nhưng nếu mọi thứ vẫn như cũ, các bạn có thể thay đổi bất kỳ số lượng Token A nào cho Token B và tổng số token sẽ là giống nhau.

Lợi ích & hạn chế của AMM

Lợi ích của AMM

- Giải quyết vấn đề thanh khoản kém, tăng khả năng khớp lệnh so với mô hình khác.

- Giảm thiểu thao túng thị trường, rửa tiền.

- Tạo thu nhập thụ động cho Liquidity providers, staker.

- Đa dạng các token do dự án nào cũng có thể dễ dàng tạo và niêm yết token trên sàn.

- Không cần KYC, đảm bảo tính ẩn danh cho trader.

Hạn chế của AMM

- Không thể treo lệnh bán giá cao hoặc mua giá thấp trong tương lai cho người dùng không có thời gian canh giá.

- Impermanent loss: Có thể hiểu đơn giản là tổn thất có thể xảy ra khi so sánh giữa việc bạn hold token trên wallet và đóng góp vào pool.

- Trader dễ nhầm lẫn token thật giả nếu không so sánh đúng smart contract của dự án mình muốn mua.

- Trải nghiệm chưa mượt bằng cách sàn CEX do phụ thuộc vào tốc độ của blockchain.

- Phí giao dịch thông thường sẽ cao hơn các sàn CEX do Liquidity Provider chịu nhiều rủi ro đối với token có thanh khoản thấp.

- Thanh khoản thấp hơn so với sàn CEX do đa số token được niêm yết trên DEX đều là các dự án nhỏ, họ không có tiềm lực như các dự án được niêm yết trên CEX.

Quá trình phát triển của AMM

Giai đoạn sơ khai

Một trong những sàn đưa AMM lên đỉnh cao chính là Uniswap với các hidden gem x10; x100. Tuy nhiên, Kyber Network (2018) và Bancor (2017) mới là những người đầu tiên áp dụng AMM.

Khác với Uniswap, Kyber Network là mô hình AMM tập trung (centralized), nên chỉ có team và Market maker mới có quyền kiểm soát pool, không ai được đóng góp vào pool.

Tháng 11/2019, Uniswap chính thức sử dụng cơ chế AMM phi tập trung (decentralized), cho phép bất kỳ ai cũng có thể đóng góp vào pool làm tăng tính thanh khoản. Sau đó, những người đóng góp vào pool (providers) cũng được hưởng một phần phí giao dịch khi có giao dịch trên Uniswap được thực hiện.

Tháng 1/2020, Curve Finance đã ra đời, đây là dự án đầu tiên dành riêng cho các Stable Asset như Stablecoin, giúp người dùng có thể giao dịch với mức phí thấp hơn ở Uniswap nhưng vẫn cân bằng được lợi ích cho Liquidity Provider. Ngoài ra, Curve Finance còn mở ra kỷ nguyên Curve Wars với nhiều dự án tranh giành sở hữu CRV để có quyền kiểm soát Curve.

Giai đoạn bùng nổ

Đây là giai đoạn AMM DEX đã được phổ cập đến nhiều hệ sinh thái khác nhau. Mỗi DEX đều có những điểm nhấn riêng.

Nếu trên Uniswap, bạn chỉ có thể cung cấp thanh khoản 50:50 đối với 2 token, thì Balancer cho phép người dùng có thể thêm tận 8 token khác nhau giúp việc swap được thuận tiện hơn. Ngoài ra, ở Balancer, providers còn được tùy chỉnh tỉ lệ các token đưa vào pool trong 1 lần chuyển.

Tiếp theo là Pancakeswap, dự án AMM DEX đầu tiên của BNB Chain cũng là ngôi sao sáng khi trở thành DEX phát triển mở rộng theo chiều ngang. Pancakeswap đã ra mắt rất nhiều tính năng khác như Launchpad, Lottery, Trading Competition.

Cuối cùng là mô hình DEX Aggregator dẫn đầu bởi 1Inch. Lúc này mỗi hệ sinh thái đều đã có nhiều DEX nhưng mỗi DEX lại tự vận hành Liquidity Pool, vì vậy 1Inch đã ra đời nhằm kết nối nhiều pool thanh khoản và cung cấp mức trượt giá thấp nhất cho người dùng.

Mô hình của Uniswap, Pancakeswap và 1Inch cũng là mô hình tiêu chuẩn với nhiều dự án tương tự:

- Uniswap: Quickswap, MDEX, VVS Finance, Pangolon…

- Pancakeswap: TraderJoe, Pontem Finance, Biswap,…

- 1Inch: Matcha, Paraswap, OpenOcean,…

Giai đoạn chọn lọc

Trong quá trình phát triển, đã có rất nhiều DEX ra đời, tạo nên sự cạnh khốc liệt. Ví dụ: Uniswap và Sushiswap (Ethereum), TraderJoe và Pangolin (Avalanche), Pancakeswap và Apeswap (BNB Chain), Spookyswap và Spiritswap (Fantom).

Tuy nhiên, trong một hệ sinh thái, người dùng sẽ chọn sàn tốt nhất về mặt trải nghiệm, thanh khoản cũng như độ tiện dụng. Trong quá trình này, dự án phải luôn cải tiến và có hiệu quả thì mới có thể chiến thắng. Chiến thắng này thuộc về Uniswap, TraderJoe, Pancakeswap, Spookyswap và nhiều cái tên ở hệ sinh thái khác.

Trong đợt này, Uniswap là cái tên nổi bật nhất khi phiên bản v3 ra đời đã mang lại nhiều cải tiến hiệu quả cho cả liquidity provider và trader. Vì vậy, Uniswap không chỉ bỏ xa đối thủ về TVL mà còn vượt qua phiên bản cũ của chính mình.

Giai đoạn bão hòa & tìm thấy các lỗ hổng

Đây là giai đoạn thị trường rơi vào Downtrend, sự khó khăn đã ập đến rất nhiều dự án khác nhau bao gồm cả DEX. Cụ thể hơn, DEX có thể rơi vào tình trạng vòng lặp phản hồi tiêu cực (negative feedback loop) do:

- Giao dịch ít hơn => Phí tạo ra ít hơn => Incentive cho LP không đủ hấp dẫn.

- Token cung cấp thanh khoản đồng loạt giảm giá => Incentive từ LP không bù được giá trị tài sản giảm.

- Token incentive cho LP giảm giá => Incentive cho LP ngày càng thấp hơn.

Chưa kể trong quá trình DeFi bùng nổ, các dự án DEX đã sử dụng token của sàn để khuyến khích người dùng cung cấp thanh khoản mà không có trader để bù lại chi phí đó. Vì vậy token của DEX cùng bị lạm phát rất nặng, ảnh hưởng trực tiếp đến DEX.

Qua đây, chúng ta có thể thấy mô hình không bền vững được lộ rõ khi Downtrend ập đến. Vấn đề quan trọng làm thế nào để các dự án giải quyết được bài toán incentive vừa đủ nhưng vẫn có thể tạo ra giá trị thặng dư cho DEX.

Liquidity Providing & Yield Farming

Để các sàn AMM DEX có thanh khoản cho trader giao dịch, họ cần token holder cung cấp thanh khoản cho sàn. Đổi lại, các nhà cung cấp thanh khoản (liquidity providers) sẽ nhận được phần thưởng là:

- Phí giao dịch: Ở Uniswap, 0.3% phí giao dịch sẽ chia đều cho các thành viên đóng góp vào pool được giao dịch, hay ở Curve là 0.04%.

- Incentive: Thông thường, đây là token của các sàn DEX incentive cho người cung cấp thanh khoản nhằm thu hút họ nếu như phí giao dịch không đủ hấp dẫn. Tuy nhiên khoản incentive này không phải sàn nào cũng sẽ áp dụng.

Hoạt động cung cấp thanh khoản chính là Liquidity Providing. Còn Yield Farming (Canh tác lợi suất) là hoạt động người dùng tìm kiếm lợi nhuận ở các giao thức DeFi thông qua nhiều hoạt động khác nhau như Staking, Liquidity Providing,…

Tổng kết

Nhờ vào mô hình AMM DEX, DeFi đã bùng nổ mạnh mẽ vì sự tham gia của nhiều bên khác nhau như dự án phát hành token, trader, liquidity provider và các DEX. Ngoài ra, DEX còn tạo ra xu hướng Yield Farming tạo ra cơ hội kiếm lợi nhuận cho nhiều bên khác nhau.

Trong tương lai tới, AMM DEX vẫn sẽ giữ vai trò quan trọng trong thị trường. Tuy nhiên, chúng sẽ có sự cải tiến nhiều hơn, từ đó, yêu cầu các nhà đầu tư cũng hiểu rõ hơn về mô hình hoạt động, giá trị mà DEX token có thể nhận lại được từ giao thức. Vì vậy, các bạn không nên bỏ qua các bài viết mô hình hoạt động của DEX.