Market Maker (MM) là gì?

Trong thị trường tài chính truyền thống, Market Maker (MM) là những nhà tạo lập thị trường, đây là các cá nhân hoặc các công ty môi giới cung cấp dịch vụ giao dịch & tạo thanh khoản. Các Market Maker (MM) trực tiếp tham gia vào các giao dịch với vị thế vừa là người bán và người mua.

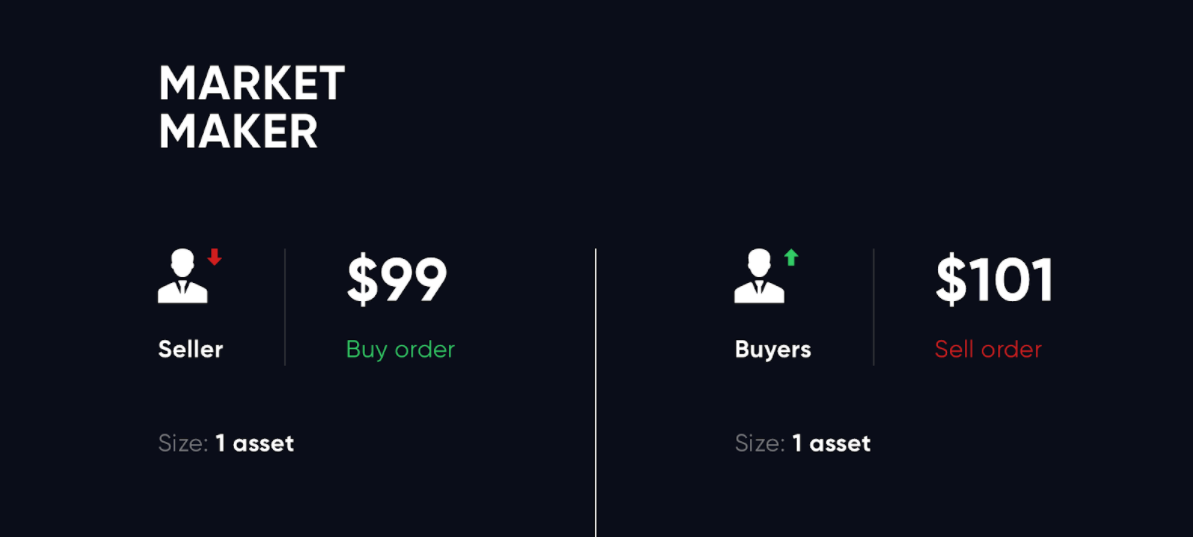

Market Maker vừa là người bán, vừa là người mua

Vai trò chính của Market Maker là cung cấp thanh khoản hoặc tạo các cơ hội cho mọi người tham gia thị trường mua bán số lượng lớn cổ phiếu, tiền tệ, các sản phẩm phái sinh và các công cụ giao dịch khác.

Sự tham gia của các Market Maker góp phần duy trì sự linh hoạt và thanh khoản của một loại tài sản, tăng khả năng thực hiện giao dịch của chúng và nhờ đó thu hút sự quan tâm của các nhà đầu tư đối với loại tài sản đó.

Các Market Maker (MM) kiếm lợi nhuận như thế nào?

Đối với các Market Maker (MM) trong thị trường tài chính truyền thống thì spread chính là một trong những cách chủ yếu để tìm kiếm lợi nhuận.

Spread (hay Bid – Ask Spread) là chênh lệch giữa giá Bid (giá mua) và giá Ask (giá bán) của một công cụ tài chính tại cùng một thời điểm nhất định. Trong một số sàn giao dịch, mặc dù mang danh không tính phí (commission bằng 0) nhưng thực ra tất cả đã được tính vào phí Spread tại sàn giao dịch đó.

Ví dụ: Khi một nhà đầu tư mua một cổ phiếu trên một sàn giao dịch, họ có thể quan sát thấy giá đặt mua là $99 và giá bán là $101.

Điều này có nghĩa là nhà môi giới mua cổ phiếu với giá $100, sau đó bán nó cho những người mua tiềm năng với giá $101. Thông qua giao dịch khối lượng lớn, một mức chênh lệch nhỏ có thể tạo ra lợi nhuận lớn hàng ngày.

Tổng quan về Automated Market Maker (AMM) trong Crypto

Automated Market Maker (AMM) là công cụ tạo lập thị trường tự động. Thay vì sử dụng các Market Maker (MM) truyền thống thì giá và thanh khoản của một tài sản tài thời điểm bất kỳ được duy trì và xác định dựa vào thuật toán.

Trong không gian Crypto, các AMM được xây dựng dựa trên các smart contract (hợp đồng thông minh) trên các public blockchain, người cung cấp thanh khoản sẽ đưa tài sản vào một nơi gọi là pool thanh khoản. Sau đó, nhà giao dịch sẽ có thể giao dịch các tài sản đó thông qua smart contract.

Một số AMM nổi bật trên thị trường có thể kể đến như: Uniswap, Sushiswap, Pancakeswap, Bacor,…

Cách các nhà cung cấp thanh khoản kiếm lợi nhuận trong mô hình AMM

Các nhà cung cấp thanh khoản (liquidity providers) chịu nhiều rủi ro. Đầu tiên là rủi ro giảm giá cho số token mà họ nắm giữ. Ngoài ra, họ còn chịu nhiều rủi ro hơn các Marker Maker (MM) trong thị trường truyền thống khi chịu thêm khoản tổn thất vô thường khi tài sản tăng mạnh hay xuống mạnh khỏi tỷ giá mà họ cung cấp thanh khoản.

Cách các LPs trong AMM kiếm lợi nhuận

Vì vậy để đền bù đắp cho khoản tổn thất mà họ gánh chịu thì các nhà cung cấp thanh khoản trong các AMM sẽ nhận được một phần phí giao dịch. Cụ thể, Ở Uniswap, 0.3% phí giao dịch sẽ chia đều cho các thành viên đóng góp thanh khoản vào pool.

Hai điểm khác biệt chính giữa Market Maker & Automated Market Maker

Ở thời điểm hiện tại, cá nhân mình thấy MM & AMM có hai điểm khác biệt chính:

AMM là giải pháp thanh khoản tốt hơn cho các LTAs (Long-Tails Assets)

Về cơ bản, MM và AMM đều có thể là giải pháp cung cấp thanh khoản cho mọi tài sản trên thị trường nhưng trong thực tế rất ít các MM chuyên nghiệp chấp nhận việc tạo market cho các LTAs vì một số đặc tính sau:

- Khối lượng giao dịch thường không cao và không bền vững.

- Giá cả thường biến động mạnh.

- Xét cho cùng các MM chủ yếu hoạt động vì lợi nhuận, vì vậy việc tạo các thị trường cho các LTAs Market không cung cấp lợi nhuận tiền năng cao, đồng thời rủi ro cũng nhiều hơn những tài sản phổ biến nên dĩ nhiên LTAs không phải là lựa chọn tối ưu.

- Mặc khác với AMM trong thị trường Crypto, bạn không cần một MM chuyên nghiệp để tạo thị trường cho token của bạn vì chính bạn hay bất cứ người dùng nào cũng có thể tạo ra một thị trường cho bất kỳ token nào trên các Permissionless AMM. Vì vậy ở thời điểm hiện tại, so với MM thì AMM là giải pháp thanh khoản tốt hơn cho các LTAs trong thị trường Crypto.

Phí giao dịch

Một điểm cần chú ý giữa các thị trường được tạo ra bởi MM và AMM chính là khoản phí giao dịch. Ở góc độ người dùng, phí giao dịch trên thị trường được tạo ra bởi MM có phí giao dịch thấp hơn nhiều lần so với các thị trường được tạo ra bởi các AMM. Bạn có thể thấy điều rõ hơn biểu phí của sàn giao dịch Binance và Uniswap:

- Mức phí tiêu chuẩn bình thường của Binance là 0.1% còn mức phí của Uniswap là 0.3%.

- Những sàn giao dịch như FTX còn có phí giao dịch thấp hơn nhiều lần của Binance, giao động từ 0.02% – 0.07%.

Điều này xuất phát chủ yếu đến từ rủi ro cho việc cung cấp thanh khoản cho các thị trường này. Với các thị trường được tạo bởi model AMM thì người cung cấp thanh khoản gần như chịu rủi ro nhiều hơn các nhà cung cấp thanh khoản trong các thị trường được tạo bởi MM.

Vì vậy nếu setup mức phí quá thấp thì incentive cho các nhà cung cấp thanh khoản cho các AMM cũng sẽ thấp, dẫn đến việc các thị trường được tạo ra bởi AMM sẽ không thể thu hút được các nhà cung cấp thanh khoản tiềm năng.