Tổng quan về thị trường

Sự kiện diễn ra

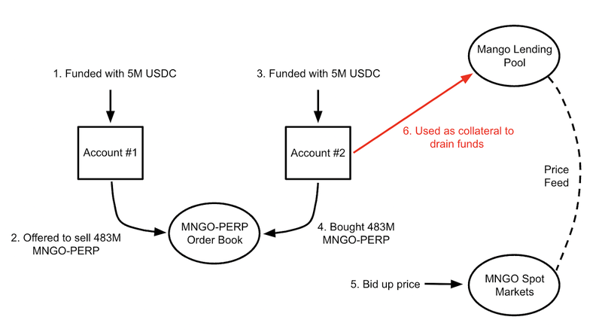

Vào ngày 11 tháng 10, giao thức cho vay và giao dịch phổ biến trên Solana, Mango Markets đã mất hơn 110 triệu đô la trong một cuộc tấn công rõ ràng thuộc loại này. Như đã báo cáo sau đó, trước tiên, kẻ tấn công đã sử dụng hai tài khoản để chiếm các vị trí lớn trong hợp đồng tương lai vĩnh viễn gắn với mã thông báo quản trị gốc của giao thức, MNGO, trên chính Mango Markets.

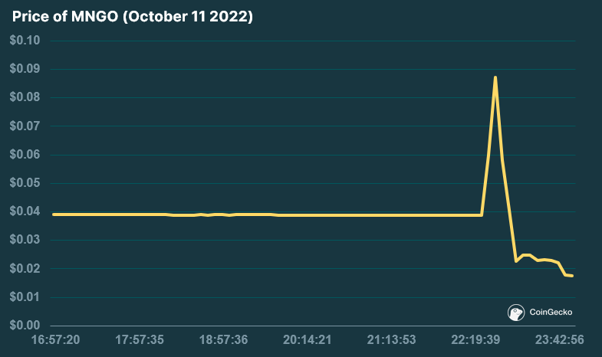

Với khoản tài trợ 5 triệu USDC trong mỗi tài khoản, kẻ tấn công có thể bán khoảng 483 triệu đơn vị MNGO-PERP cho chính chúng với giá 0,0382 USD mỗi đơn vị. Vài phút sau, cùng một thực thể bắt đầu mua mạnh MNGO trên các thị trường giao ngay trên nhiều CEX và DEX khác nhau, chẳng hạn như FTX và Raydium, khiến giá tăng nhanh lên khoảng 0,9 đô la.

Do việc định giá các vị trí MNGO hiện tại trên giao thức được xác định bởi các nhà tiên tri tổng hợp nguồn cấp giá từ các vị trí này, nên kẻ tấn công hiện có lợi nhuận thị trường lớn trong tài khoản mua MNGO-PERP, như được tính ở mức giá bị thao túng. Sử dụng một tính năng cụ thể trong Mango, điều này cho phép họ vay một cách hiệu quả tất cả tính thanh khoản có sẵn của Mango bằng cách sử dụng lợi nhuận chưa thực hiện làm tài sản thế chấp, số tiền lớn hơn nhiều so với số tiền họ đã sử dụng để thực hiện cuộc tấn công cho đến thời điểm đó. Khi giá của MNGO bình thường hóa từ mức tăng đột biến, rõ ràng là khoản vay đã mất khả năng thanh toán và thực tế là không thể thu hồi được.

Mặc dù tiền thưởng đã được đưa ra, nhưng kẻ tấn công đã có kế hoạch khác. Đăng yêu cầu của mình trên diễn đàn quản trị của Mango, hacker đã đề xuất một khoản thanh toán trị giá 70 triệu đô la bằng cách sử dụng kho bạc cộng đồng của Mango, thậm chí sử dụng mã thông báo MNGO bị đánh cắp để thông qua đề xuất. Tuy nhiên, đề xuất không đáp ứng được số đại biểu cần thiết. Mặc dù một số tiền sau đó đã được trả lại, Mango vẫn không hoạt động tại thời điểm viết bài.

Tổng thiệt hại & Hậu quả

Được Rekt.news xếp hạng là vụ khai thác lớn thứ 13 tính đến thời điểm viết bài, cuộc tấn công vào Mango không có gì là thảm khốc. Mặc dù ban đầu tin tặc đã kiếm được số tài sản trị giá hơn 115 triệu đô la, nhưng sau đó 67 triệu đô la đã được trả lại sau một thỏa thuận do cộng đồng thực hiện, dẫn đến khoản lỗ ròng khoảng 48 triệu đô la cho giao thức mà họ coi là ‘tiền thưởng lỗi’ , ‘chiết khấu’ 31% so với 70 triệu đô la ban đầu mà tin tặc yêu cầu. Các tài sản được trả lại bao gồm nhiều mã thông báo dựa trên Solana khác nhau như SRM, SOL và RAY, một số tài sản có vốn hóa lớn (BTC, ETH, BNB) cũng như USDC trị giá 10 triệu đô la.

Mặc dù kiểu tấn công này rõ ràng nhắm vào các lỗ hổng của một giao thức duy nhất, nhưng chắc chắn rằng hậu quả sẽ lan rộng khắp hệ sinh thái của mạng. Sau khi khai thác, Solana đã mất 25,8% TVL, giảm trở lại dưới mốc 1 tỷ đô la xuống còn 934 triệu đô la. Sau đó, các giao thức cho vay phi tập trung khác trên các mạng khác nhau đã nhanh chóng thực hiện các biện pháp phòng ngừa chống lại các cuộc tấn công tương tự – Hợp chất đã chọn tạm dừng nhóm cho vay của 4 mã thông báo khác nhau, trong khi quản trị Aave chọn thắt chặt các thông số rủi ro cho thị trường cho vay của họ trên v2 và v3.

Mặc dù Mango Markets không chính xác là một trong những giao thức lớn hơn trong hệ sinh thái Solana, nhưng mối đe dọa về một cuộc tấn công bắt chước vào các giao thức khác có cơ chế tương tự trong vũ trụ đa chuỗi là khó có thể bỏ qua. Tuy nhiên, từ góc độ ngành, các nền tảng cho vay vĩnh viễn và phi tập trung khác phần lớn không bị ảnh hưởng về mặt hành động giá, với dòng tiền chảy ra tối thiểu từ các giao thức tương ứng này.

GMX, một giao thức vĩnh viễn phi tập trung dựa trên Arbitrum và Avalanche, là một trong số ít trường hợp ngoại lệ, giảm 9,8% xuống còn 38,35 đô la sau cuộc tấn công. Thật trùng hợp, GMX vừa bị khai thác vào đầu tháng 9.

Mặc dù các vụ hack đang bắt đầu trở nên phổ biến hơn hàng ngày, nhưng có vẻ như hầu hết những người dùng khác không mấy bận tâm khi nói đến các hợp đồng vĩnh viễn phi tập trung và điều đó có ý nghĩa. Không giống như các giao thức như DEX và cầu nối, được sử dụng bởi đại đa số các nhà giao dịch và người dùng bán lẻ (và có thể tàn phá những cá nhân này nếu bị khai thác), khái niệm giao dịch vĩnh viễn trên mạng phi tập trung vẫn là một lĩnh vực thích hợp.

Tuy nhiên, khi nỗi sợ hãi về CEX tiếp tục gia tăng, nơi mà hầu hết các nhà giao dịch thường lao vào các hợp đồng vĩnh viễn, việc chuyển dần sang các hợp đồng vĩnh viễn phi tập trung sẽ khiến chúng trở thành mục tiêu hấp dẫn hơn cho những kẻ tấn công, với các khoản thanh toán lớn hơn nhiều. Do đó, chúng ta có thể thấy phản ứng bất lợi hơn đối với việc khai thác từ những người tham gia thị trường khi họ chuyển sang các giao thức này.

Bài học rút ra sau sự kiện

Trước các sự kiện và mối quan tâm của cộng đồng DAO, nhiều giao thức cho vay đã thực hiện các bước để xem xét rủi ro thao túng giá và xem xét các biện pháp phòng ngừa.

Sự trượt giá quá mức của các tài sản kém thanh khoản và các tài khoản mất khả năng thanh toán quá mức luôn được biết là có thể gây ra rủi ro hệ thống tiềm ẩn cho các giao thức DeFi và trường hợp của Mango đã làm nổi bật thêm bản chất tồn tại của các cuộc tấn công như vậy.

Mặc dù tính thanh khoản của tài sản thế chấp sâu hơn của một số giao thức sẽ khiến việc thao túng giá trở nên tốn kém hơn nhiều, nhưng vẫn có thể thực hiện các động thái để giảm thiểu rủi ro hơn nữa.

Kết luận

Qua bài viết trên, coinviet đã cùng các bạn tìm hiểu về sự kiện dự án Mango bị đóng băng và những sự kiện chính xảy ra.

Hy vọng những thông tin trên hữu ích và chúc các bạn đầu tư thành công! Mọi thắc mắc vui lòng comment dưới bài viết để coinviet hỗ trợ và cùng thảo luận.