NFT Lending Là Gì?

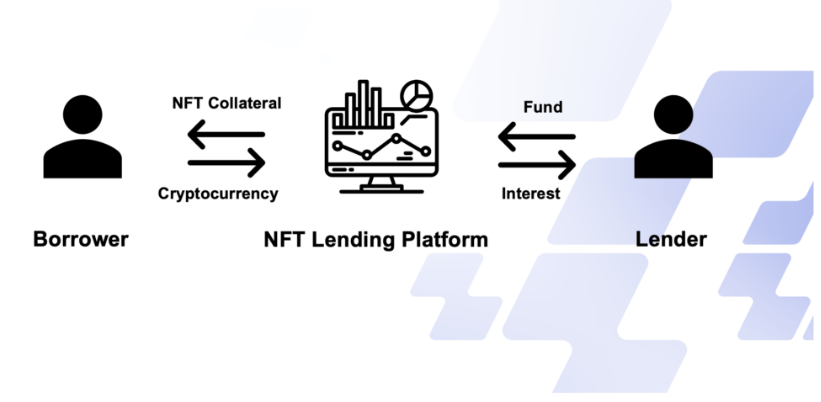

NFT Lending là các dự án Lending & Borrowing nhưng thay vì tài sản thế chấp là các token hay các đồng coin thì với các dự án NFT Lending thì tài sản thế chấp là các bộ sưu tập NFT có thể là BAYC, MAYC, Doodles, Azuki, Moonbirds, Clone X,…

Về cơ chế hoạt động thì các NFT Lending cũng không quá khác biệt so với các nền tảng Lending trong DeFi là người dùng gửi tài sản thế chấp NFT của mình vào để có thể vay ra các tài sản (ETH, SOL,..) theo tỷ lệ có trước. Mức LTV giữa các nền tảng có thể khác nhau tùy thuộc cơ chế áp dụng của mỗi nền tảng.

NFT Lending là gì

Hiện tại, có 3 loại mô hình cho vay đối với tài sản thế chấp là NFT trên thị trường bao gồm:

- CDP: Đây là mô hình mà người dùng sử dụng tài sản thế chấp là NFT để mint ra token (thường là Stablecoin) với tỉ lệ LTV tương ứng rơi vào khoảng từ 50% – 70%. Đây là mô hình quen thuộc trong thị trường Defi với dự án nổi bật nhất là MakerDAO. Trong thị trường NFT cũng có một số dự án làm về mảng CDP này như: JPEG’d, paprMEME,…

- Lending Pool: Đây là mô hình mà người dùng sử dụng NFT làm tài sản thế chấp để vay 1 lượng token tương ứng từ các Pool hiện có trên nền tảng. Trong thị trường Defi có 2 dự án nổi bật nhất là Aave, Compound còn đối với thị trường NFT chúng ta cũng thấy rất nhiều dự án làm về mảng này như: BendDAO, Unlockd Finance, Zharta Finance,…

- Lending P2P: Đây là mô hình cho vay ngang hàng trong đó người dùng sử dụng NFT làm tài sản thế chấp để vay tiền từ một người khác với mức LTV, APR do hai bên quyết định và thống nhất với nhau. Trong thị trường Defi thì mình không thấy mô hình này phổ biến nhưng trong thị trường NFT thì mô hình này được ưa chuộng với rất nhiều dự án như: Blend – nền tảng NFT lending được tích hợp trên Blur, NFTfi, Arcade xyz,…

Ngoài 3 mô hình cho vay cơ bản, trên thị trường còn xuất hiện nhiều mô hình cho vay mới có sự kết hợp giữa Lending P2P và Lending P2Pool như: OpenSky, Sodium Finance hay mô hình Lending P2P được biến tấu cho phép nhiều người cho vay cùng tham gia vào một khoản vay như: MetaStreet, … Nhìn chung, NFT Lending là một trong những mảng phát triển nhất trên thị trường NFT ở thời điểm hiện tại với đầy đủ các mảnh ghép và sự đa dạng với nhiều dự án khác nhau.

Các Chiến Lược Cho Vay NFT Trong Thị Trường Xu Hướng Giảm

Hiện tại, NFT Lending trên Ethereum vẫn là thị trường nổi bật nhất khi thu hút nhiều dự án xây dựng và phát triển. Tuy nhiên, nhược điểm của đa phần các dự án trên Ethereum là chỉ cho phép các tài sản thế chấp là Blue Chip NFT có giá hiện tại là vài ETH trở lên. Điều này gây khó khăn cho đa phần người dùng trên thị trường đặc biệt là người dùng có số vốn thấp.

Vì vậy trong bài viết này, mình sẽ đưa ra các chiến lược cho vay NFT trên Solana – một Blockchain cũng thu hút được rất nhiều dự án xây dựng. Các dự án NFT Lending trên Solana hỗ trợ các tài sản thế chấp là các NFT có giá trị thấp hơn nhiều so với trên Ethereum. Vì vậy sẽ phù hợp hơn với người dùng muốn tham gia ở thời điểm hiện tại, chúng ta cùng đi vào các chiến lược cho vay NFT luôn nhé.

Chiến lược cho vay NFT trong thị trường xu hướng giảm

Chiến lược đầu tiên: Sử dụng khoản vay NFT như một sự bảo vệ

Trong thị trường có xu hướng giảm như thời điểm hiện tại, lượng thanh khoản trên thị trường là vô cùng thấp khi ít người có nhu cầu muốn tham gia mua, bán và giao dịch NFT. Nếu muốn bảo vệ danh mục đầu tư của mình khỏi sự sụp đổ có thể xảy ra (như trong trường hợp của Azuki vừa rồi), một ý tưởng hay là có thể sử dụng NFT làm tài sản thế chấp để vay 1 lượng Sol nhất định. Quy trình sẽ được diễn ra như sau:

- Bạn sẽ sử dụng NFT của mình làm tài sản thế chấp để vay một lượng SOL nhất định trên các nền tảng NFT Lending như: Sharkyfi, Frakt, Citrus, Rainfi,…

- Ưu tiên chọn các khoản vay có APR thấp và thời gian vay dài. Bằng cách đó, bạn sẽ ở lại khoản vay lâu hơn và nếu bạn quyết định trả nợ, bạn sẽ không phải trả lãi suất cao.

- Nếu giá sàn giảm xuống dưới số tiền bạn đã vay, bạn có tùy chọn không trả lại khoản vay và giữ số tiền bên mình.

Rủi do: Nếu giá sàn không giảm xuống dưới mức vay, bạn sẽ phải trả lại khoản vay + tiền lãi. Nếu bạn không hoàn trả, NFT của bạn sẽ bị thanh lí hoặc chuyển đến người cho vay.

Chiến lược thứ hai: Short SOL với NFT của bạn

Đây là chiến lược đòi hỏi bạn phải có nhiều kinh nghiệm và biết mình đang làm gì nên rủi ro sẽ cao hơn. Nếu bạn cho rằng giá SOL có khả năng giảm cao, bạn có thể thực hiện chiến lược này với NFT làm tài sản thế chấp của mình. Hãy cẩn thận vì nếu chiến lược đi ngược lại với kế hoạch của bạn, NFT của bạn sẽ gặp rủi do. Sau đây là quy trình triển khai:

- Vay Sol bằng NFT của bạn trên các nền tảng NFT Lending như: Sharky, Frakt, Citrus hoặc Rainfi.

- Swap Sol để lấy USDC trên Raydium.

- Mua lại Sol một lần nữa khi giá giảm.

- Hoàn trả số tiền đã vay và giữ lại lợi nhuận.

Rủi do: Nếu bạn bán Sol và giá của nó tăng lên, bạn sẽ cần thêm USDC để mua lại số tiền bạn đã vay. Nếu bạn không thể trả khoản vay, NFT của bạn sẽ bị thanh lí.

Chiến lược thứ ba: Short 1 Token với NFT của bạn

Đây là chiến lược tiên tiến nhất nhưng cũng là rủi do nhất. Trong chiến lược này, mình sẽ sử dụng giao thức Midas Protocol.

Thông qua Midas Protocol, bạn sẽ sử dụng NFT của mình làm tài sản thế chấp để mint ra Stablecoin MDS với mức LTV tối đa là 35% giá sàn NFT của bạn. Ưu điểm lớn nhất của Midas Protocol là giao thức không tính lãi và không giới hạn thời gian cho vay. Quy trình được diễn ra như sau:

- Sử dụng NFT của bạn làm tài sản thế chấp để mint ra 1 lượng token MDS với LVT tối đa là 35%.

- Swap Token MDS thành Token USDC.

- Cung cấp lượng Token USDC này trên các giao thức Lending & Borrowing như: Marginfi hoặc Solend để vay 1 lượng Token (SOL, ETH, BTC,…)

- Bán lượng tài sản vừa vay được thành USDC.

- Mua lại chúng khi giá giảm.

- Sau đó, bạn có thể trả lại số tiền đã vay và giữ lại lợi nhuận.

Nếu bạn đúng và giá của các tài sản đã vay như: BTC, ETH, SOL,.. giảm xuống, bạn có thể mua lại chúng với giá rẻ hơn và bằng cách đó bạn có thể trả lại những gì bạn đã vay trong giao thức cho vay và bạn sẽ giữ lại phần chênh lệch giữa số tiền bạn đã bán và số tiền bạn đã mua lại, đó sẽ là lợi nhuận của bạn.

Rủi do: Chiến lược này có rủi ro thanh lí, bạn có thể bị thanh lí trên Midas Protocol nếu giá NFT giảm quá nhiều và bạn cũng gặp phải tình trạng thanh lí trên các giao thức Lending & Borrowing như: Marginfi hoặc Solend nếu giá của các tài sản đã vay tăng lên quá cao. Để không bị thanh lí, bạn phải cung cấp thêm USDC cho giao thức.

Tổng kết

Hãy nhớ rằng những chiến lược này dành cho những thời điểm thị trường đang trong xu hướng giảm. Nếu bạn là người mới bắt đầu thì hãy tập trung vào các chiến lược đơn giản. Khi có thêm kinh nghiệm hãy khám phá các chiến lược nâng cao hơn nhưng cũng phải nhận thức được những rủi ro liên quan. Trên đây là tất cả thông tin mình muốn giới thiệu trong bài viết chiến lược cho vay NFT trong thị trường xu hướng giảm, hi vọng mọi người đã nhận được những kiến thức bổ ích trong bài viết này.