Sau thông tin gọi vốn được 14 triệu USD vòng chiến lược từ nhiều tổ chức lớn vào ngày 19/2, Ethena Labs tiếp tục công bố ra mắt mainnet cộng đồng với chương trình Shard.

Dự án stablecoin Ethena (USDe) triển khai mainnet, công bố chương trình điểm thưởng

1. Ethena Labs gọi vốn thành công và triển khai mainnet

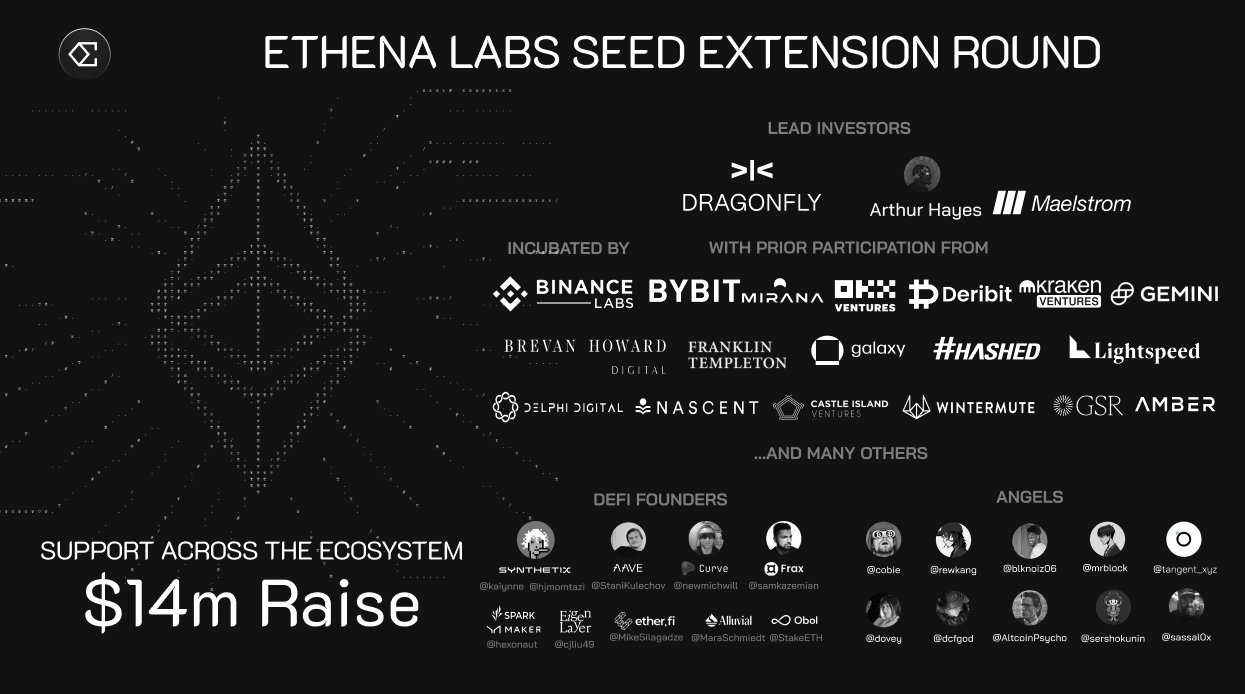

Ethena Labs, nhà phát triển đứng sau stablecoin USDe trên Ethereum, đã nhận được 14 triệu USD trong vòng huy động vốn chiến lược dẫn đầu bởi Dragonfly và quỹ đầu tư Maelstrom của Arthur Hayes, cựu CEO sàn BitMEX. Ethena trước đó còn nhận được sự hậu thuẫn của nhiều sàn CEX lớn như Binance, Bybit, OKX, Deribit, Kraken và Gemini.

Mặc dù đã được đầu tư hơn 50 triệu USD, Ethena vẫn chủ động giới hạn vòng gây quỹ tại 14 triệu USD vì hiện không cần thêm vốn. Sau thông tin gọi vốn này, Ethena được định giá lên 300 triệu USD.

Thông tin vòng gọi vốn

Cũng trong ngày 19/02, Ethena cũng thông báo triển khai lên mainnet Ethereum và ra mắt stablecoin USDe, “ẩn ý” sự kiện airdrop thông qua chương trình điểm thưởng có tên là Shard.

2. Mô hình hoạt động của stablecoin USDCe

Khác với các stablecoin như USDC, USDT,… vốn được bảo chứng USD, USDe là stablecoin được bảo chứng bởi Ethereum (ETH) và các dạng token liquid staking như stETH của Lido. Stablecoin này được cho rằng sẽ đạt được mức ổn định về giá thông qua “chiến lược delta-neutral” trên các sàn tập trung (CEX).

Theo đó, để phòng hộ cho lượng ETH và các token phái sinh nắm giữ, Ethena sẽ lập các vị thế short ETH trên sàn CEX và nhận phí funding. Dự án nhận định phương pháp này đảm bảo rằng thua lỗ hoặc lợi nhuận từ bất kỳ vị thế nào cũng có thể được bù đắp. Đây cũng là lý do dự án đã chọn hợp tác ngay từ đầu với các sàn CEX nhằm nhận được sự hỗ trợ trong việc thiết lập vị thế phòng hộ phái sinh cho ETH.

Tài sản thế chấp của USDe được giữ trên CEX

Để mint USDe, Ethena cho phép market maker được whitelist thế chấp ETH và các liquid staking của ETH để tạo ra stablecoin. Trong khi đó người dùng phổ thông chỉ có thể swap stablecoin khác sang USDe.

Yield APR USDe đang lên đến 27,6%

Để thu hút người dùng, dự án công bố mức yield stake USDe cao lên đến 27% (tính theo năm) và úp mở airdrop thông qua chương trình điểm thưởng Shard cho những ai cung cấp thanh khoản, lock LP, mua/nắm giữ USDe và stake/mua sUSDe và mời người dùng khác tham gia.

Chương trình Shard

3. Ý kiến cộng đồng về mô hình Ethena

Mức yield rất hấp dẫn khi stake stablecoin USDe cũng dẫn đến lo ngại, đặc biệt là nhiều tài khoản trên X đặt ra câu hỏi từ đâu mà dự án có thể đưa ra con số 27.6% khi thị trường chưa thật sự “nóng” đến như vậy. Hơn nữa con số này còn làm cho chúng ta liên tưởng đến stablecoin thuật toán LUNA một thời.

Ngoài ra, dự án cũng có nguy cơ bị các sàn CEX đóng vị thế short và câu hỏi được đưa ra tại sao những sàn này cho phép hoạt động của Ethena, chiến lược quản lý rủi ro của Ethena sẽ như thế nào trong tình huống đó.

Hiện tại TVL của Ethena đang ở khoảng 280 triệu USD, giả sử con số này đạt lên mức 1 tỷ USD thì với vị thế short lớn và biến động thị trường, khi đó với tâm lý được bảo vệ bởi chiến lược delta-neutral, nhà đầu tư có khả năng không giảm đi vị thế của mình, ảnh hưởng đến lợi ích của dự án.

4. Phản hồi của dự án về những lo ngại về dự án

Đáp lại những nghi vấn xoay quanh yield, nhà sáng lập dự án có giải thích rằng USDe được tạo ra bằng cách cân bằng rủi ro thông qua chiến lược delta hedging, trong đó các token stake liquid sẽ được mang đi short.

Ngoài ra, yield stake USDe thực tế có lúc sẽ cao hơn 27.6% khi không phải tất cả USDe đều được stake vào sUSDe. 27.6% là tỷ lệ lợi nhuận thực tế được trả vào sUSDe vào thứ Năm tuần trước, chia cho trung bình số dư hàng tuần của sUSDe, được tính theo tỷ lệ năm. Tỷ lệ này sẽ được cập nhật lại vào tuần này sau khi thanh toán lãi vào thứ Năm.

Đối đáp với lo ngại về việc bị đóng vị thế, phía dự án đưa ra thông tin đang sử dụng các giải pháp lưu ký như Copper, Cobo và Ceffu. Ngoài ra, lượng tiền được lưu trữ bên ngoài các sàn giao dịch tập trung song song với việc uỷ quyền tài sản, giảm thiểu rủi ro bị thanh lý trực tiếp trên sàn CEX.

Đòn bẩy tối đa đang được giao dịch là 2x, như vậy để lệnh bị thanh lý thì các token LS cần bị depeg hơn 40% và điều này chưa từng xảy ra trên Ethereum.

Dựa theo phân tích của dự án, funding rate ETH âm chỉ chiếm trên 20% số ngày trong 3 năm qua, ngay cả khi thị trường downtrend vào năm 2022. Việc sử dụng stETH làm tài sản thế chấp mang lại an toàn hơn so với funding rate âm. Cho nên cần quan tâm hơn đến những ngày mà funding ETH âm nhiều hơn so với lợi suất của stETH. Kết hợp yếu tố lợi suất stETH thì số ngày có tỷ lệ lợi suất âm giảm xuống chỉ còn 11%.

Tỉ lệ số ngày funding rate của ETH dương – âm. Nguồn: Ethena Labs

Hơn nữa Ethena còn duy trì một quỹ bảo hiểm, bảo vệ tài sản thế chấp khỏi các giai đoạn có tỷ lệ funding rate âm. Dự án ước tính rằng với mỗi 1 tỷ USDe phát hành thì chỉ cần khoảng 20 triệu USD tiền bảo hiểm là có thể vượt qua những giai đoạn khi funding rate âm. Về phía Chaos Labs cũng đã tạo ra mô hình tính toán riêng với con số 33 triệu cho mỗi 1 tỷ USDe. Hầu hết số tiền kêu gọi từ vòng gây quỹ 14 triệu USD mới đây sẽ được dành cho quỹ bảo hiểm.