Tổng quan

Những hiểu lầm cần thay đổi

Nhiều cá nhân lầm tưởng rằng mọi người nên Staking token của họ, có thể lấy cảm hứng từ Layer 1 với tỷ lệ Staking cao. Khi bạn đi vào chi tiết, kịch bản thậm chí còn trở nên phức tạp hơn.

Về mặt cá nhân, quyết định Staking có thể được coi là sự cân bằng đơn giản giữa lợi tức, rủi ro Staking, bất lợi thanh khoản, chi phí và nỗ lực.

Lợi nhuận thực tế = Lợi nhuận (1 – Rủi ro chiết khấu) – Phần bù thanh khoản – Chi phí và nỗ lực

A = Y × (1 – D) – L – C

- A, lợi nhuận Staking thực tế, là lợi nhuận được nhận thấy bởi Validator sau khi tất cả các biến khác đã được tính đến. Nếu lợi nhuận Staking thực tế là thuận lợi, thì người nắm giữ ether nên Staking các token của họ.

- Y, lợi suất Staking, là lợi suất dự kiến trung bình của trình xác nhận cho thời hạn Staking. Lúc đầu, lợi nhuận của các nhà tạo lập genesis có thể trên 10%, nhưng với việc các token của họ bị đóng băng trong nhiều năm, họ có thể nhận được lợi suất trung bình là 7%.

- D, hay chiết khấu rủi ro, là sự điều chỉnh trực tiếp đối với lợi suất Staking dẫn đến việc ngừng hoạt động của trình xác nhận và khả năng cắt giảm phần thưởng. Nó cũng có thể được sử dụng để bao gồm chi phí chung hoặc chi phí trao đổi.

- L, phần bù thanh khoản, là chi phí cơ hội được ràng buộc vào việc Staking. Ví dụ: nếu bạn cam kết Staking, bạn sẽ không thể sử dụng cùng một ether để lật NFT, chuyển tiền ngay lập tức hoặc bán token của bạn nếu có nhu cầu.

- C là viết tắt của chi phí và nỗ lực: Nếu lợi tức đầu tư của họ chỉ là 0,1% hàng năm, thì sẽ có rất ít cá nhân gặp khó khăn khi thiết lập một nút. Để họ được khuyến khích tự quản lý mọi thứ, họ sẽ cần một vài phần trăm mỗi năm. Ngoài ra, bạn cũng nên bao gồm chi phí duy trì Validator tại nhà của mình.

Mỗi người nắm giữ Ethereum phải thực hiện phép tính này để xem liệu lợi nhuận Staking thực tế của họ là tích cực hay tiêu cực. Nếu kết quả thuận lợi, người nắm giữ nên quyết định Staking, nhưng nếu kết quả là tiêu cực, rủi ro và bất lợi vượt quá phần thưởng, do đó họ không nên bắt đầu khóa token của mình.

Nó hợp lý với logic này rằng các dẫn xuất Staking lỏng (LSD) đã đạt được mức độ phổ biến mà chúng có:

Validator được quản lý bởi các nhà khai thác đáng tin cậy thường, điều này làm giảm chiết khấu rủi ro.

- LSD cho phép bạn khởi hành trước khi cho phép rút tiền, có thể bị thua lỗ nhưng vẫn an toàn hơn là bị mắc kẹt giữ vĩnh viễn.

- LSD tăng tính thanh khoản bằng cách cho phép bạn rút tiền nhanh chóng thông qua Curve thay vì ngồi trong hàng đợi Validator.

- LSDs hiệu quả hơn vì bạn không phải tự quản lý Validator,

Các nhà cung cấp Staking thanh khoản lấy một phần lợi nhuận để hoàn trả, nhưng đối với đại đa số người nắm giữ, LSD là một công cụ hiệu quả để thu lợi nhuận.

Chúng tôi có thể xác định giá trị dương của lợi suất Staking thực tế bằng cách sắp xếp lại công thức:

Y × (1 – D) > L + C

Quyết định có Staking hay không trở thành liệu lợi tức Staking sau khi chiết khấu cho rủi ro có lớn hơn chi phí cơ hội của việc Staking và nỗ lực cần thiết để chạy trình xác nhận hay không.

Khi các nhà tài chính thông thường tham gia thị trường và bắt đầu nói về việc Staking ETH như một tỷ lệ phi rủi ro hoặc như một trái phiếu internet, họ thường bỏ qua rủi ro vốn có trong giao dịch. Một mô tả chính xác hơn như sau:

RFR = Y × (1 – D)

Việc thiết lập một tỷ lệ phi rủi ro tạo ra sự chia rẽ giữa các nhà kinh doanh tài chính và các kỹ sư. Để tối đa hóa giá trị đồng đô la của ether, một cách tiếp cận tài chính hấp dẫn là thiết lập tỷ lệ phi rủi ro cao để thu hút càng nhiều token càng tốt vào hợp đồng Staking và tạo ra hạn chế cung cấp. Dòng suy nghĩ này dẫn đến các mô hình định giá dựa trên ước tính chiết khấu dòng tiền (DCF) hoặc tương tự, trong đó các nhà phân tích biểu thị lợi suất Staking là thu nhập từ một công ty, ngụ ý rằng lợi suất lớn hơn sẽ thúc đẩy giá token tăng lên.

Hệ quả bất thành văn là RFR cao khiến bất kỳ ai khác khó có thể cạnh tranh. Nếu bạn có tỷ lệ phi rủi ro là 10%, thì mọi thứ khác, bao gồm DeFi, NFT, trò chơi blockchain, v.v., phải tạo ra lợi nhuận hoặc đánh giá cao với tỷ lệ lớn hơn tỷ lệ đó (cộng với mức chênh lệch cho rủi ro tăng lên). Tỷ lệ phi rủi ro cao về cơ bản dẫn đến một hệ sinh thái tĩnh theo thời gian.

Đối với những người không đầu cơ, có hai nhận thức quan trọng:

- Năng suất đặt cọc thấp được ưu tiên hơn năng suất Staking cao khi nói đến việc tạo điều kiện cho một hệ sinh thái phát triển mạnh.

- Tỷ lệ Staking cao cho thấy rằng một blockchain đang thất bại.

Sự giống nhau giữa Staking ether và mua trái phiếu internet có nhiều sắc thái hơn: mua trái phiếu làm giảm lợi tức vì bạn bị khóa vào một tỷ giá trừ khi trái phiếu là lãi suất thả nổi, trong trường hợp đó, tỷ giá trên máy thả nổi thường được thiết kế để giữ mức chênh lệch nhất quán như một số lượng cơ bản giống như LIBOR hoặc thay đổi tỷ lệ quỹ Liên bang. Khi Staking ether, người nắm giữ sẽ giữ được lợi tức lâu dài. Xin nhắc lại với bạn, lợi suất hiện đang tăng cao và gần như có thể sẽ giảm trong những tháng tới, do đó, lợi suất dài không phải là tối ưu. Việc giữ chỗ ether cũng mang lại mức độ rủi ro cao nếu người nắm giữ không phòng ngừa trước những thay đổi về giá giao ngay.

Trường hợp của EIP 1559

Ví dụ dễ thấy nhất về việc nâng cấp gây hiểu lầm là việc đốt phí giao dịch. Thường được coi là kỹ thuật tài chính nhằm mục đích tăng giá token, EIP-1559 giảm RFR và giúp các dApp dễ dàng cạnh tranh với việc Staking trong môi trường bằng chứng cổ phần.

Câu chuyện cộng đồng chính xung quanh EIP1559 từ lâu đã là nguồn cung giảm phát, nhưng việc đốt token thực sự là một tiêu cực ròng đối với những người nắm giữ vô hạn (những người nên nghiêng về việc Staking để đảm bảo không giảm giá).

Một mô hình tinh thần có thể giúp hiểu được điều này là điều chỉnh việc đốt token như một khoản cổ tức cho tất cả những người nắm giữ ether thay vì giảm nguồn cung. Theo quan điểm này, phí giao dịch lẽ ra sẽ hoàn toàn thuộc về các nhà đầu tư sẽ được phân phối cho tất cả các thành viên trong cộng đồng — khi được triển khai với blockchain PoS, EIP-1559 là một quy trình phân quyền ròng, không phải là cơ chế tập trung mà những người sở hữu bitcoin đôi khi cáo buộc. EIP-1559 gần đây đã bị chỉ trích là một loại chính sách tiền tệ theo chu kỳ. Điều này tạo ra một vòng lặp phản hồi, điều này sẽ dẫn đến các đỉnh mạnh hơn nhưng các đáy ít bị ẩm hơn.

Một trong những thách thức lớn đối với lý luận về các hiệu ứng bậc một và bậc hai trong tiền điện tử là có quá nhiều phép đo tương quan và liên kết nghịch nên rất đơn giản để ngoại suy không chính xác. Trong tình huống này, thị trường khí đốt có thể ảnh hưởng đến việc sử dụng mạng hơn là giá của tài sản tiền điện tử — giảm chi phí khí đốt làm giảm mức cháy, nhưng giá khí đốt thấp hơn khuyến khích việc sử dụng mạng lưới.

Tác động này có thể so sánh với việc Cục Dự trữ Liên bang tạo ra tiền trong thời kỳ suy thoái: về nguyên tắc, mọi thứ trong lưu thông đều trở nên ít giá trị hơn, nhưng với nhiều tiền hơn chảy xung quanh, nền kinh tế có thể phục hồi nhanh hơn so với khi thực hiện chính sách thắt lưng buộc bụng.

Trong khi đó, doanh thu thấp hơn từ các nhà đầu tư do đốt phí giao dịch (thay vì sử dụng phí để trang trải cho các nhà đầu tư) khiến lợi suất thấp hơn, thúc đẩy hoạt động mạng hơn nữa.

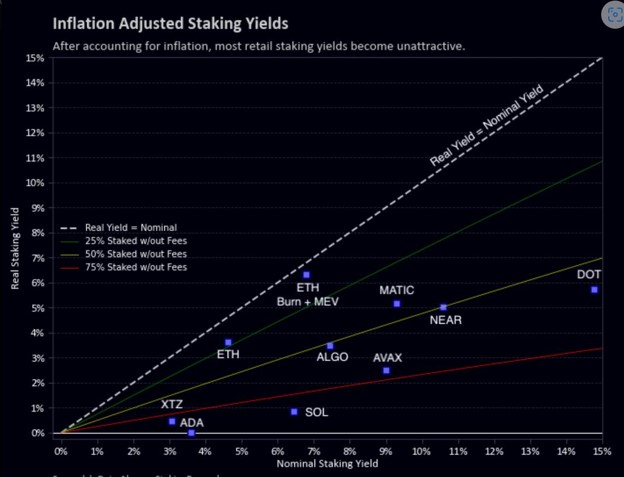

Lợi suất thực tế so với Lợi suất danh nghĩa

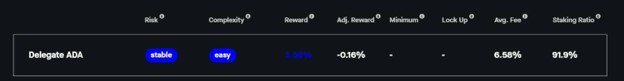

Cuộc tranh luận liên quan đến năng suất đặt cọc thực và giá trị pha loãng hoàn toàn đã thay đổi đáng kể trong những tháng gần đây, với việc canh tác năng suất nhận được sự quan tâm đặc biệt. Mặt khác, nhiều Lớp 1 tiếp tục thúc đẩy lợi nhuận Staking cao trong khi cung cấp lợi tức tối thiểu nếu được điều chỉnh theo lạm phát vì tỷ lệ Staking cao của chúng.

Theo biểu đồ bên dưới, phần lớn các mạng bằng chứng cổ phần lớn nhất hầu như không mang lại lợi nhuận cho việc đặt token của một người.

Ví dụ, ủy quyền token trên Cardano thường được coi là một phương pháp đơn giản để tạo ra thu nhập gần 3,56%, tuy nhiên, sau khi sửa lỗi và chi phí, lợi nhuận thực sự trở nên âm. Đó là một tình huống điên rồ: bạn được cho là mất tiền, nhưng bạn vẫn phải trả thuế cho số token bạn tạo ra.

Tình hình của Ethereum hiện đã tốt hơn đáng kể, tuy nhiên, điều này chủ yếu là do tỷ lệ Staking thấp và việc đốt token. Tỷ lệ Staking sẽ tăng lên khi việc chuyển đổi sang bằng chứng cổ phần ổn định và việc rút tiền được cho phép (Staking derisking), làm giảm lợi suất Staking thực tế.

Bằng cách nghiên cứu sâu hơn về cấu trúc lợi nhuận của Ethereum, chúng tôi có thể thiết kế một biểu đồ năng suất thô loại trừ MEV và việc đốt token để xác định sàn lợi nhuận và trần giảm giá. Mặc dù lợi suất danh nghĩa duy trì trên 2% cho đến khi 60% token được đặt cọc, nhưng lợi suất thực tế giảm xuống dưới mức đó khi tỷ lệ Staking đạt 30% —nếu 60% ether được Staking, lãi suất thực cơ bản giảm xuống dưới 1%.

Tỷ lệ cổ phần cao như vậy không phải là một động lực mạng phù hợp. Việc khóa token và giả định rủi ro thanh khoản + giảm giá để có lợi nhuận 1% không phải là điều kiện hiệu quả cho một blockchain được xây dựng để hoạt động như một máy tính toàn cầu. Những cá nhân duy nhất nên vui mừng với những lợi suất này là những nhà đầu cơ vô thời hạn, những người muốn bảo vệ thị phần của họ nhưng không muốn sử dụng mạng lưới.

Bằng cách ước tính toàn bộ lợi nhuận thực tế do người xác thực thu thập, chúng tôi cũng có thể định khung phần thưởng giảm dần của việc Staking. Khi số lượng Validator đạt đến 30% tổng nguồn cung ETH, lợi suất trích xuất bắt đầu giảm và mọi bổ sung Validator tiếp theo giống như lạm phát thuần túy thay vì chiết suất lợi nhuận.

Về cơ bản, lợi ích giảm dần từ việc Staking nhiều ether lớn hơn sự gia tăng tổng lợi nhuận Staking thực tế từ việc cài đặt trình xác nhận biên. Sẽ tốt hơn cho nhóm trình xác nhận hoàn trả cho người xác nhận biên thu nhập Staking dự kiến của họ hơn là tiền Staking!

Real Yield Extracted = Real Yield x Staking Ratio

Bằng cách sử dụng tỷ lệ Staking 30% và một mô hình thực tế hơn có tính đến việc đốt token và MEV trong tình huống ít gas hiện tại, sản lượng thực sự thấp đáng kinh ngạc chỉ khoảng 3%. Hầu hết các mô hình DCF hoặc mô hình lợi suất bạn thấy ngày nay, dự đoán lợi nhuận lên đến 8%, chỉ khả thi trong thời gian ngắn khi sự tham gia của các bên liên quan vẫn ở mức hoặc dưới 10%.

Tỷ lệ Staking cao hơn không cho phép thu được lợi nhuận thực tế đáng kể cho đến khi chúng ta quay trở lại môi trường có phí cao, nhưng một phần lớn lợi nhuận thực tế này đến từ việc đốt token, từ đó những người không đặt cọc cũng sẽ thu được lợi nhuận.

Sau khi tính đến MEV, các nhà sản xuất đạt được cùng một rào cản khai thác tối đa với tỷ lệ khoanh vùng 30–35% về khả năng khai thác năng suất thực. MEV có khả năng giảm ngưỡng này nhiều hơn vì tỷ lệ Staking lớn hơn cho thấy rằng ít ETH đang được trao đổi tích cực hơn, điều này làm giảm giá gas.

Cần lưu ý rằng nhiều thành viên của cộng đồng dự đoán rằng The Merge sẽ làm tăng nhu cầu đối với Ethereum, điều này có thể dẫn đến hoạt động trên chuỗi, tỷ lệ đốt cháy và MEV lớn hơn. Không ai trong số các mô hình của tôi từng cố gắng xác định hoặc phụ thuộc vào nhu cầu tăng đột biến từ The Merge.

Đốt cháy bị loại trừ khỏi đường cong lợi suất thực có nguồn gốc bởi vì nếu bao gồm nó sẽ làm cho mối quan hệ tăng tuyến tính với tỷ lệ phần trăm dòng cung cấp được Staking. Điều này sẽ là lừa đảo bởi vì những người không phải là công ty cổ phần cũng được hưởng lợi từ giảm phát nguồn cung của mạng lưới. Việc chiết xuất tương đối so với những người không lập hồ sơ thú vị hơn so với giá trị tuyệt đối.

Nhận định của người viết

Mọi người đều có cơ hội Staking quan trọng hơn là tất cả mọi người đều phải Staking. Nếu một blockchain mang lại hiệu quả sử dụng thực sự, người ta hy vọng rằng các lựa chọn thay thế Staking có thể cung cấp đủ thu nhập để giữ 60% hoặc 80% token.

Vinh quang việc không sử dụng tiền điện tử, cho dù được tiếp thị dưới dạng máy ảo phi tập trung hay hệ thống tiền tệ ngang hàng, là đỉnh cao của việc theo đuổi hiệu suất tài chính trên mức hữu ích, và cuối cùng sẽ dẫn đến sự trì trệ và sụp đổ của các cộng đồng theo đuổi nó. Theo quan điểm của chúng tôi, sản lượng Staking cao khuyến khích việc tìm kiếm trở lại và nên được ngăn chặn.

Trớ trêu thay, lời khuyên mà những người nắm giữ bitcoin thường đưa ra cho những người khác là đừng bao giờ tiêu tiền của họ rất phù hợp với bằng chứng cổ phần: vì theo định nghĩa, bất kỳ công ty chứng khoán nào đều giữ thị phần của họ và sẽ không bị mất giá, PoS cho phép lưu trữ -giá trị tài sản tiền điện tử được khóa ngay lập tức vĩnh viễn mà không cần lo lắng về việc phát hành trong tương lai hoặc khả năng mất ổn định cuối trò chơi có thể dẫn đến những thay đổi trong chính sách tiền tệ.

Kết luận

Qua bài viết trên, coinviet đã cùng các bạn tìm hiểu về lợi nhuận Staking của mạng lưới Ethereum sau sự kiện The Merge.

Hy vọng những thông tin trên hữu ích và chúc các bạn đầu tư thành công! Mọi thắc mắc vui lòng comment dưới bài viết để coinviet hỗ trợ và cùng thảo luận.