Trong đầu tư tài chính nói chung và đầu tư Crypto nói riêng, việc rủi ro về thua lỗ là không thể tránh khỏi đối với các nhà đầu tư. Vậy rủi ro là gì? Các nhà đầu tư có thật sự hiểu về rủi ro và biết cách đo lường rủi ro trong đầu tư? Tất cả sẽ được giải đáp trong bài viết ngày hôm nay!

Rủi ro là gì?

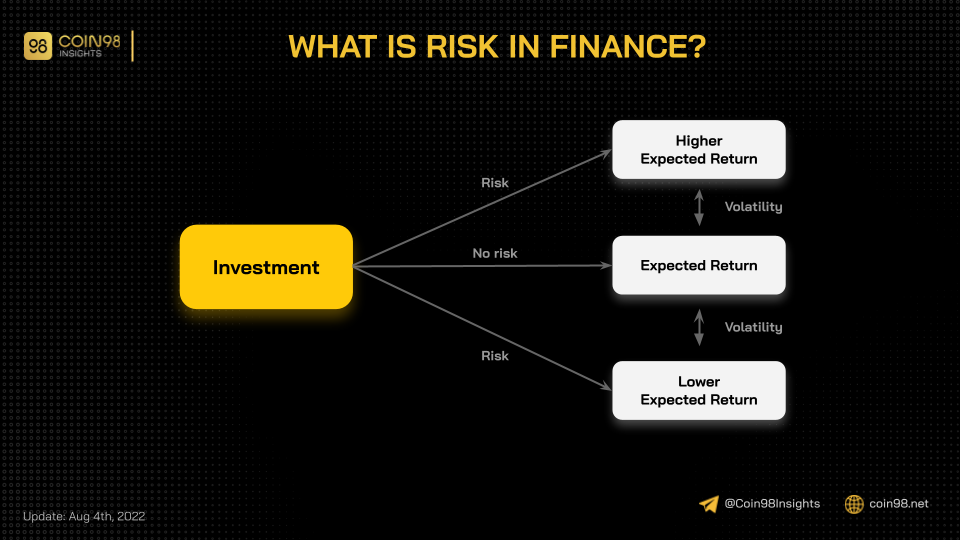

Rủi ro trong lĩnh vực tài chính được định nghĩa là xác suất để lợi nhuận thực tế sai lệch so với lợi nhuận kỳ vọng. Theo mô hình định giá tài sản vốn (Capital Asset Pricing Model – CAPM), rủi ro được định nghĩa là mức độ biến động của lợi nhuận.

Một cách dễ hiểu, một khoản đầu tư bạn kỳ vọng nhận được lợi nhuận 20% sau 1 năm. Trên thực tế, nếu sau khoảng thời gian 1 năm, mức lợi nhuận đạt được là 30% hoặc 10% (lớn hơn hoặc bé hơn lợi nhuận kỳ vọng) có nghĩa là rủi ro đã xảy ra.

Như vậy, không chỉ giá giảm so với mức lợi nhuận kỳ vọng mới là rủi ro, giá tăng một cách bất thường mà không biết được rõ nguyên nhân cũng được coi là rủi ro nếu theo cách hiểu ở trên.

Ví dụ có thể kể tới hiện tượng short squeeze, thanh lý các vị thế short hàng loạt khiến giá bật tăng mạnh. Khi hiện tượng này xảy ra thì có thể có một cá voi hoặc tổ chức lớn nào đó đã thua lỗ và điều này có thể gây hệ luỵ cho nhiều bên khác nhau.

Cách đo lường rủi ro

Theo như định nghĩa ở bên trên, rủi ro có thể được đo lường bằng mức độ biến động so với mức lợi nhuận kỳ vọng. Thông thường, các phương pháp xác định rủi ro thường dựa trên các dữ liệu lịch sử và được đo dựa trên độ lệch chuẩn của lợi nhuận kỳ vọng (standard deviation).

Độ lệch chuẩn càng cao thì tài sản đó có mức biến động càng lớn (dựa trên dữ liệu lịch sử) dẫn tới rủi ro của tài sản đó càng cao. Để đo lường độ lệch chuẩn chúng ta có thể sử dụng hàm STDEV trong trang tính của Google.

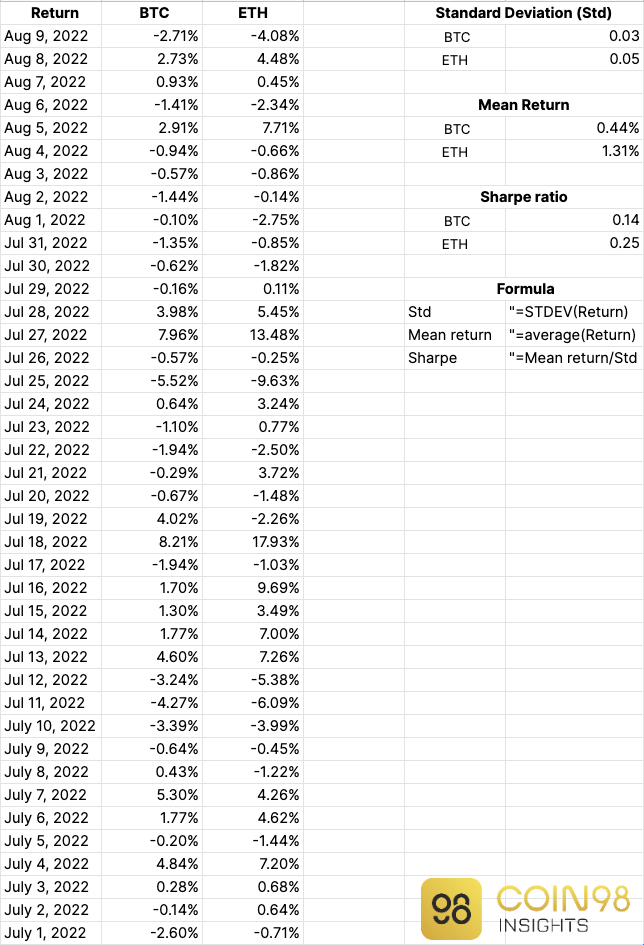

Ví dụ trên đây (dữ liệu từ Coinmarketcap về lợi nhuận theo ngày của BTC và ETH từ 1/7 đến 9/8) cho thấy ETH là tài sản có mức độ rủi ro cao hơn BTC trong khoảng thời gian này (do độ lệch chuẩn là 0.05 lớn hơn 0.03 của BTC).

Độ lệch chuẩn 0.05 của ETH cho thấy lợi nhuận của ETH sẽ có xu hướng biến động quanh mức +/- khoảng 5% xung quanh mức lợi nhuận bình quân 1.31% (trong giai đoạn 1/7 đến 9/8).

Ngoài ra, chúng ta có thể đánh giá hiệu quả đầu tư qua tỷ lệ lợi nhuận/rủi ro thông qua chỉ số Sharpe (Sharpe Ratio) được tính bằng lợi nhuận kỳ vọng chia cho rủi ro (độ lệch chuẩn). Cũng theo ví dụ trên ETH là tài sản có hiệu quả đầu tư lớn hơn BTC trong giai đoạn này.

Trên đây là cách thức căn bản nhất để đo lường rủi ro về lơi nhuận của một tài sản dựa trên dữ liệu lịch sử. Trên thực tế có rất nhiều phương pháp khác nhau có thể được sử dụng để đánh giá mức độ rủi ro.

Cần lưu ý thêm, độ lệch chuẩn được đo lường dựa trên dữ liệu quá khứ, trong tương lai hệ số này hoàn toàn có thể thay đổi. Do đó, phương pháp này cần áp dụng đối với những loại tài sản có nhiều dữ liệu quá khứ. Bên cạnh đó, khi đánh giá rủi ro của một tài sản nhất định, chúng ta cần xem xét dữ liệu gắn với những sự kiện và thời kỳ khác nhau để thống kê từ đó đưa ra mức độ rủi ro phù hợp.

Các loại rủi ro trong thị trường tài chính

Có 2 loại rủi ro chính cần xem xét tới trong quá trình đầu tư đó là rủi ro hệ thống và rủi ro phi hệ thống.

Rủi ro hệ thống

Rủi ro hệ thống hay còn được gọi là rủi ro thị trường. Đây là rủi ro có thể ảnh hưởng tới hầu hết hoặc toàn bộ thị trường cùng một lúc khiến giá cả đồng loạt biến động theo một xu hướng (thường là giảm). Thường những rủi ro này do các tác nhân thuộc bên ngoài sự kiểm soát của các cá nhân hay công ty.

Một vài loại rủi ro hệ thống có thể kể tới như rủi ro về lãi suất, biến cố trong nền kinh tế, rủi ro lạm phát, rủi ro thanh khoản, …

Đối với thị trường crypto, một ví dụ của rủi ro hệ thống có thể kể tới như hành động giá giảm trong nửa đầu năm 2022 do những lý do liên quan tới vĩ mô như cuộc xung đột địa chính trị giữa Nga và Ukraine, khiến lạm phát leo thang, kinh tế khó khăn và tác động tới quyết định thắt chặt tiền tệ của FED.

Do tác động đồng thời tới tất cả các loại tài sản hoặc một số lớp tài sản nhất định nên việc hạn chế rủi ro hệ thống thông qua việc đa dạng hoá các lớp tài sản là khá khó khăn.

Thật vậy, trong khoảng thời gian nửa đầu năm 2022, hầu hết các loại tài sản đều ghi nhận mức sụt giảm như cổ phiếu và trái phiếu, crypto, hay thậm chí cả tiền mặt do tác động tiêu cực từ lạm phát.

Trong giai đoạn này tuy vàng có một khoảng thời gian tăng 13.6% do tác động từ xung đột chính trị nhưng lợi nhuận ghi nhận YTD chỉ là 0.2%.

Do đó khi rủi ro hệ thống xảy ra, chúng ta cần phải theo dõi và đánh giá danh mục kỹ lưỡng và có kế hoạch rebalance danh mục liên tục qua các loại tài sản có tiềm năng tăng trong ngắn hạn để hạn chế rủi ro (như vàng).

Rủi ro phi hệ thống

Rủi ro phi hệ thống có thể được hiểu là rủi ro bắt nguồn từ chính nội tại của tài sản hoặc công ty phát hành, điều hành của tài sản đó.

Khi rủi ro phi hệ thống xảy ra thường chỉ ảnh hưởng tới một hoặc một nhóm các tài sản nhất định có liên quan tới tài sản chịu rủi ro phi hệ thống.

Ví dụ: Rủi ro phi hệ thống có thể xảy ra đối với một doanh nghiệp như rủi ro về mặt kinh doanh, cạnh tranh, lợi nhuận hoặc rủi ro về tài chính có khả năng vỡ nợ,… dẫn tới giá cả của cổ phiếu công ty này hoặc có thể là toàn ngành kinh doanh đó chịu sự sụt giảm. Tuy nhiên, những rủi ro đó lại ít ảnh hưởng tới toàn bộ thị trường hơn rủi ro hệ thống.

Trái với rủi ro hệ thống, rủi ro phi hệ thống hoàn toàn có thể dễ dàng phòng ngừa và giảm bớt tác động dựa trên phương pháp đa dạng hoá danh mục.

Ví dụ:

Trong danh mục cổ phiếu của chúng ta có các cổ phiếu thuộc nhiều nhóm ngành khác nhau: Tài chính, công nghệ, năng lượng, bán lẻ, …

Giả sử trong một giai đoạn cổ phiếu công nghệ có sự sụt giảm nhưng năng lượng lại có sự tăng trưởng (như trong giai đoạn 6 tháng đầu năm 2022) thì tức nghĩa là rủi ro phi hệ thống đã rủi ro với các cổ phiếu công nghệ.

Vì lớp cổ phiếu năng lượng lại có sự tăng trưởng nên ở một tỷ trọng hợp lý thì danh mục của chúng ta hoàn toàn có thể tránh được rủi ro giảm giá.

Cách xác định rủi ro khi đầu tư crypto

Các rủi ro thường gặp

Crypto cũng có các tính chất như một loại tài sản tài chính nên cũng sở hữu các rủi ro kể trên.

Trong thị trường crypto, khi BTC và ETH có sự giảm giá mạnh sẽ gây ảnh hưởng lớn đối với toàn bộ các đồng khác. Do đó, hiện tại hoàn toàn có thể xem xét những rủi ro liên quan tới BTC và ETH như là một loại rủi ro hệ thống với toàn bộ thị trường crypto.

Theo đó, một vài rủi ro đối với toàn thị trường có thể kể tới như:

- Những rủi ro liên quan tới vĩ mô: Chính sách tiền tệ từ phía FED, địa chính trị, rủi ro liên quan tới luật pháp, các rủi ro về năng lượng, thời tiết (ảnh hưởng tới thợ đào),…

- Rủi ro thanh khoản: Liên quan tới các vị thế đòn bẩy, hoặc thế chấp BTC & ETH để vay,…

- Rủi ro liên quan tới các vấn đề kỹ thuật của Blockchain.

- …

Các rủi ro phi hệ thống trong thị trường crypto có thể kể tới như:

- Impermanent Loss: Cần chú ý tới rủi ro tổn thất tạm thời này khi tham gia cung cấp thanh khoản.

- Slippage: Giao dịch swap bị trượt giá, số tiền có thể nhận được ít hơn kỳ vọng.

- Smart contract: Do lỗi smart contract nên có thể tài sản sẽ gặp nguy hiểm khi gửi lên các nền tảng khác nhau.

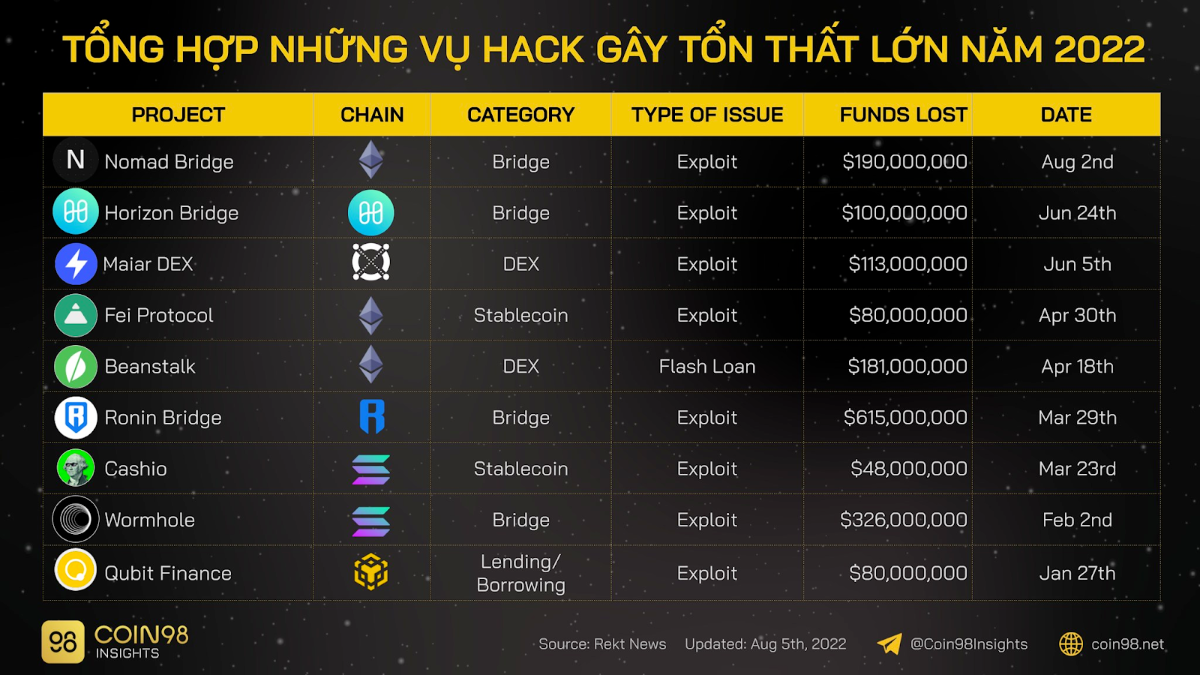

- Hack/Exploit: Người dùng có thể gặp tổn thất nếu gửi tiền trên các nền tảng này.

- Phishing Attack: Tấn công giả mạo từ các hacker.

- …

Phương pháp đo lường

Hầu hết các tài sản crypto đều không có dữ liệu giá đủ dài trừ các đồng như BTC hay ETH, nên phương pháp xác định theo truyền thống (như standard deviation) sẽ có độ tin cậy thấp trong hầu hết các trường hợp.

Do vậy, việc có một phương pháp nhất định để đo lường rủi ro chính xác trong thị trường crypto là khó khăn. Hiện tại, để đo lường những nguy cơ đối với giá token chúng ta có thể dùng phương pháp thống kê.

Một ví dụ cụ thể khi đầu tư đối với các token thuộc mảng Bridge – đây là một mảng có nhiều rủi ro liên quan tới hack/exploit, do đó cần làm thống kê về những dữ liệu này để xác định rủi ro.

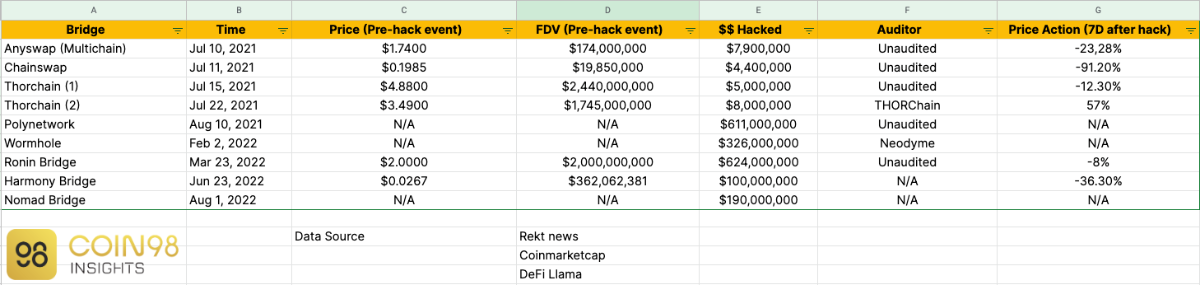

Một vài chỉ số cơ bản có thể thống kê như bảng dưới đây:

Trong tổng số hơn 70 nền tảng Bridge (theo Quantstamp) đã có 8 vụ hack xảy ra (theo thống kê “demo” ở trên), chiếm tổng số khoảng 11.4%. Theo đó khi đầu tư vào Bridge, dựa trên dữ liệu quá khứ chúng ta sẽ có khoảng 11.4% khả năng Bridge đó sẽ bị hack.

Con số tương lai có thể giảm (do các builders đã rút kinh nghiệm từ bài học quá khứ).

Hầu hết các bridge bị hack ở trên đều không có kiểm toán (theo dữ liệu từ Rekt news). Và theo dữ liệu thống kê, khi sự kiện hack xảy ra:

- Gần như 100% tài sản khi để trong Bridge sẽ bị ảnh hưởng (chỉ có một số rất ít trường hợp như Ronin Bridge là đưa ra giải pháp refund cho người dùng).

- Theo dữ liệu thống kê thì trong vòng 7 ngày kể từ khi hack xảy ra chúng ta sẽ bị mất tiền nếu đầu tư vào token đó (mức tổn thất có thể dao động trong khoảng 10% – 90%)

- Trong khoảng thời gian lâu hơn, các token của các Bridge này hoàn toàn có thể giảm giá hơn nữa.

- Đối với Thorchain, do giá trị lúc bị hack khi đó chiếm một phần không quá lớn so với TVL hàng trăm triệu, nên lần hack thứ hai giá cả còn có sự tăng trưởng. Dữ liệu này khi đào sâu hơn cũng có thể có những rủi ro nhất định có liên quan.

Như vậy, chúng ta đã ước lượng tương đối được rủi ro bị hack khi đầu tư với mảng Bridge, một số thông số có thể đưa thêm vào để xem xét như tỷ lệ hack/TVL tại thời điểm xảy ra sự cố, hoặc xem xét biến động giá trong nhiều khoảng thời gian khác nhau để có thể đưa ra được đánh giá chính xác hơn.

Cần lưu ý: Đối với mỗi loại rủi ro khác nhau trong crypto, chúng ta lại có những phương pháp thống kê và đánh giá khác nhau. Hiện nay thị trường crypto còn đang rất mới và chưa có những phương pháp chuẩn khoa học do đó việc thử nghiệm và áp dụng đánh giá liên tục là cần thiết trong việc xác định rủi ro trong thị trường này.

Lời kết

Rủi ro là một trong những yếu tố quan trọng cần xem xét và đánh giá thường xuyên trong quá trình đầu tư trên thị trường tài chính. Đặc biệt khi lượng hoá được cụ thể những rủi ro chúng ta sẽ dễ dàng quan sát, theo dõi để có những hành động cụ thể với danh mục đầu tư của mình.